L’année 2018 a été marquée par un retour de la volatilité sur les marchés financiers.

Qui dit volatilité, dit risque de perte en capital.

Il y a eu de nombreux événements qui ont contribué à cette instabilité sur les marchés :

- La fragilité de l’économie Italienne ;

- Les tensions commerciales entre les Etats-Unis et la Chine ;

- La fin du Quantitative Easing.

En octobre 2018, les places boursière ont dévissé. Bien que nous ayons constaté un retour dans le vert au début de l’année 2019, le CAC 40 a perdu près de 12% en 2018 !

Que devons-nous faire ? Vendre tous nos titres boursiers et nous réfugier dans des actifs sécurisés et peu rentables ?

Ou attendre sagement et voir notre capital s’écrouler ?

Le pessimiste à toujours raison

En ce début d’année 2019, on nous casse la tête. Tout le monde vous répète que la crise financière est imminente : entourage, journaux, télévision, internet, etc.

sans blague.

Depuis toujours, l’économie est une succession de cycles haussiers et baissiers : une alternance d’euphorie et de krachs boursiers.

Vous allez peut-être paniquer mais…

ILS ONT RAISON !!!

Nous connaîtrons d’autres crises financières, et probablement plus vite que vous ne le pensez.

En revanche, je peux également vous assurer que nous connaîtrons des périodes de fortes hausses des marchés financiers.

La psychologie humaine face au risque fait qu’il est beaucoup plus facile de donner du crédit à quelqu’un qui vous dit, lors d’une période de hausse :

N’investis pas, les marchés vont bientôt s’écrouler

Qu’une autre personne qui vous conseille :

Investis dès à présent ! les marchés vont remonter

Lorsque tous les signaux sont dans le rouge et que tout le monde se précipite pour vendre ses titres !

L’appétence au risque n’est pas symétrique.

Le niveau de bonheur atteint lors d’un gain n’est pas suffisant pour compenser la douleur résultant de la perte du même montant.

Finalement, l’être humain se focalise sur le risque de perte et n’écoute que les pessimistes.

De toute manière, ils ont raison : si la crise n’a pas lieu en 2019, ce sera pour plus tard…

Un piqûre de rappel s’impose : la performance historique des placements

Afin de prédire l’évolution future des cours boursiers, nous nous appuyons sur les cours historiques. L’approche est totalement fausse. Il s’agit cependant de la moins fausse des méthodes 😉

La performance des différents placements sur 30 ans

Regardons la performance des différentes classes d’actifs sur ses 30 dernières années :

- Livret A ;

- Or ;

- Fonds monétaires ;

- Fonds euros ;

- Immobilier ;

- Actions ;

- Actions avec dividendes réinvestis.

Sur les 30 dernières années, l’action a été la classe d’actif la plus rentable. Mais aussi la plus volatile (c’est-à-dire celle qui fluctue le plus).

Nous identifions une succession de hausses et de baisses (les cycles de marché), mais avec des points hauts et des points bas toujours plus hauts.

Sur un horizon suffisamment long, l’action est très loin devant les autres types de placement. Il faudrait une chute considérable pour que ce type d’actif soit moins rentable que les autres.

D’ailleurs, le livret A a à peine compensé l’inflation. Croire qu’il est préférable de placer son argent dans le livret A pour gagner de l’argent et ne pas en perdre est une illusion. En réalité, vous vous appauvrirez puisque votre épargne s’érodera sous l’effet de l’inflation. Ces 50 dernières années, l’inflation a d’ailleurs été beaucoup plus forte que la rémunération du livret A !

Conclusion : les marchés financiers (plus particulièrement les actions) sont volatils mais (plus) rentables que les autres placements sur un horizon suffisamment long. Sur un horizon long-terme, il serait bien dommage de ne pas être investi en actions !

La performance sur 200 ans

Vous n’êtes pas convaincu par le graphique précédent ?

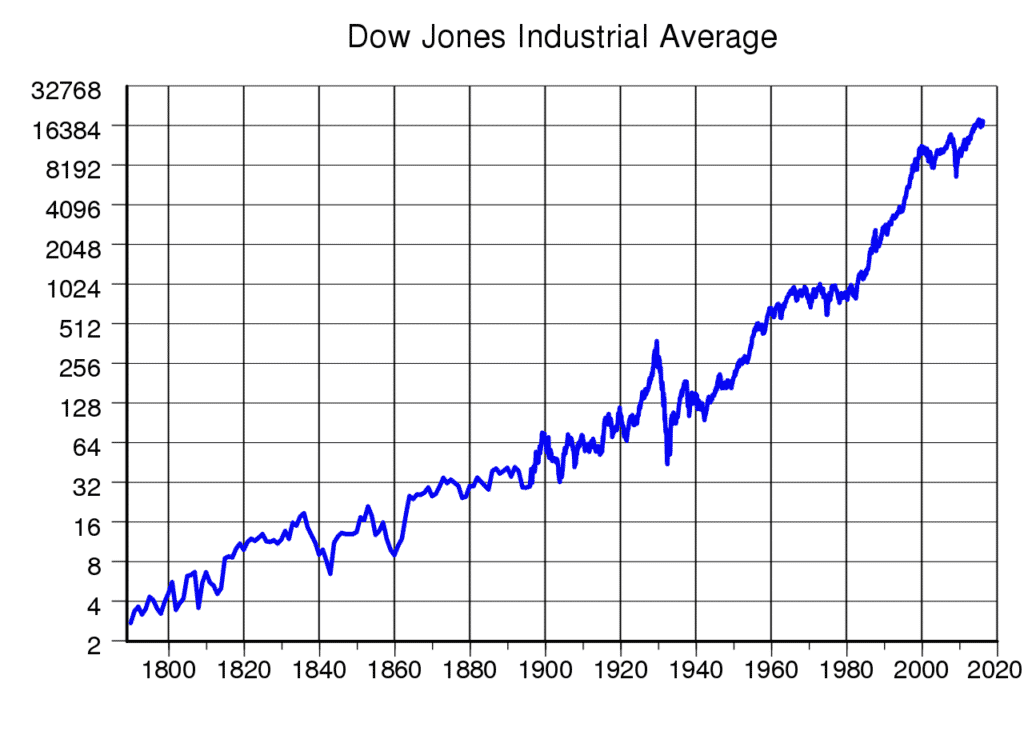

Je vais donc vous présenter l’indice Dow Jones Industrial Average :

Il s’agit du plus vieil indice boursier au monde.

Quand je vous dis que la tendance est haussière, regardez l’échelle à gauche. Il s’agit d’une échelle logarithmique. En effet, si j’avais pris une échelle linéaire, nous ne pourrions pas voir les variations des premières décennies. Elles auraient été totalement écrasées : nous aurions une ligne horizontale de 1800 jusqu’à 1960. Exactement comme sur ce graphique.

Encore une manifestation des intérêts composés !

A présent, si nous revenons à la notion de cycle économique, nous voyons bien ces successions de hausses et de baisses. Malgré les crises, l’économie est toujours repartie.

Même lors du krach de 1929 : le cours a été divisé par 10 ! A cette époque, le chômage était de près de 25% ! Autant vous dire que notre économie est aujourd’hui florissante par rapport à cette époque.

En un peu plus de 20 ans, la chute a été effacée. C’est en réalité beaucoup moins lorsque l’on comptabilise les dividendes, absents du graphique.

Que faire ? Attendre que la crise passe et investir ensuite ?

Lorsque l’on a compris que l’économie est composée d’une succession de hausses et de baisses, on peut être tenté d’investir en période de baisse des marchés uniquement. Et éventuellement vendre aux plus hauts.

Le problème : c’est ce que tout le monde veut.

Et cela ne marche pas puisque vous êtes dans une économie ouverte ou ce raisonnement à court-terme est un jeu à somme nulle.

Ce que vous gagnez, vous le faites perdre à quelqu’un d’autre.

Et dans ce jeu concurrentiel et sans pitié, vous trouverez toujours quelqu’un de plus intelligent ou de mieux informé que vous : des traders, des banques influentes, etc.

En voulant spéculer, vous ferez probablement comme la majorité des gens sur les marchés : acheter au plus haut et vendre au plus bas.

C’est-à-dire être systématiquement perdant.

Oui, encore un GIF Bob l’éponge, désolé…

Revenir aux fondamentaux pour maîtriser le risque

En sortant des marchés financiers, vous vous privez d’une opportunité de vous enrichir en cas de hausse des marchés. En revanche, en investissant, vous vous exposez également à un risque de perte si les marchés baissent.

Pour investir tout en limitant les risques, il faut respecter les principes fondamentaux d’investissement.

Je vous présente les 4 règles fondamentales ci dessous.

Respecter la durée d’investissement

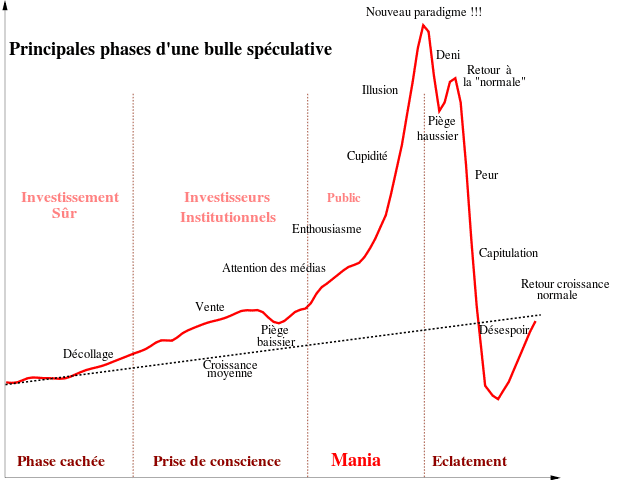

Tout produit financier ou immobilier dans lequel vous investissez est soumis à des cycles de marchés. Un cycle répond à des phases psychologique de l’investisseur ou du spéculateur.

Graphiquement, cela ressemble à ça :

Plus un actif est risqué, plus les hausses et les baisses sont amplifiées. Par conséquent, vous devez vous positionner plus longtemps sur un actif volatil afin de limiter le risque de perte en capital.

L’autorité des marchés financiers recommande une durée d’investissement d’au moins 5 ans pour les actions.

N’hésitez pas à prendre une marge de sécurité et partir du principe que vos actions doivent être investies pour 10 ans.

Plus vous êtes investis longtemps, plus le risque de perte en capital baisse. La valeur des actifs augmente dans le temps. Si bien qu’une baisse violente, comme un krach par exemple, ne suffira pas à vous faire perdre le capital déjà accumulé.

Sur les 30 dernières années, pour chaque type d’investissement, nous affichons le gain et la perte maximal selon la durée d’investissement.

Conclusions :

- Plus la durée d’investissement est élevée, plus le risque de constater une perte importante diminue. Sur la classe d’actif « Actions », en investissant sur un an, vous pouvez perdre jusqu’à 41% du capital. Sur 10 ans, la perte peut aller jusqu’à 3%.

- Passé une certaine durée d’investissement, le risque n’évolue plus. Ce seuil est donc la durée minimum d’investissement recommandée.

Investir progressivement sur les marchés financiers

En partant du principe que vous n’êtes pas Madame Irma et que vous ne disposez pas d’une boule de cristal, vous n’avez donc aucune raison d’investir plus à un moment qu’à un autre.

Partant de ce postulat, vous devez donc investir de manière progressive sur le marché, que les prix soient hauts ou bas puisque vous ne savez pas s’ils le sont réellement !

Si vous comptez uniquement sur votre instinct pour choisir les moments où vous rentrerez sur le marché :

- Vous achèterez lorsque les nouvelles financières seront bonnes. C’est-à-dire, lorsque le prix des titres sera au plus haut ;

- Vous vendrez lorsque les cours baisseront, voire s’effondreront lors d’un effet moutonnier. Vous vendrez donc lorsque les titres coteront au plus bas !

En achetant au plus haut et en vendant au plus bas, vous êtes sûr de perdre systématiquement. C’est ce que font 95% des investisseurs.

On récapitule.

En achetant régulièrement des titres et en y consacrant toujours le même montant, vous vous assurez d’acheter des titres sur les points bas. Sachant que les marchés sont historiquement haussiers sur la durée (malgré des hausses et baisses qui composent les cycles), les chutes des marchés sont donc des occasions d’acheter moins cher ses titres boursiers !

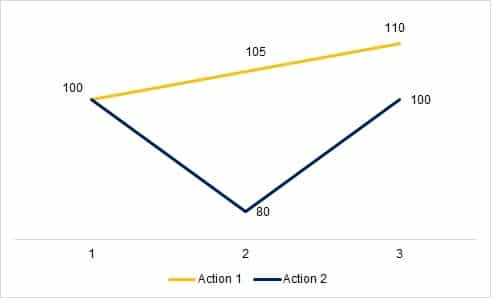

Je prends un exemple pour illustrer.

Dans quelle actions placerez-vous 100€ ?

Si vous investissez uniquement à la période 1, vous avez raison d’avoir choisir l’action n°1. Vous obtiendrez 110€ à la période 3 alors que l’action n°2 n’aura pas évolué.

A présent, en investissant de manière progressive, c’est-à-dire 50€ à la période 1 et 50€ à la période 2.

Vous auriez tout intérêt à choisir l’action 2, c’est-à-dire l’action qui a le moins performé !

Explications :

- Pour l’action n°1 :

- Les 50€ de la période 1 se transforment en 55€ à la période 3 ;

- Les 50€ de la période 2 se transforment en 52,4€ à la période 3 (50 x 110 / 105).

- Pour l’action n°2 :

- Les 50€ de la période 1 se transforment en 50€ à la période 3 ;

- Les 50€ de la période 2 se transforment en 62,5€ à la période 3 (50 x 100 / 80).

Vous obtenez donc 107,4€ sur votre compte en investissant dans l’action 1 et 112,5€ pour l’action 2 !

Conclusion : investir de manière progressive vous permet d’acheter des titres à des prix plus bas et de se détacher émotionnellement de votre investissement.

Diversifier ses placements

On ne le répétera jamais assez : il faut diversifier ses investissements.

D’une part, en multipliant les acquisitions sur des placements de nature différente : actions, obligations, actions non cotées, immobilier etc.

D’autre part, sur la classe d’actif même : acheter des titres d’entreprises n’ayant pas le même secteur d’activité, de zone géographique différente, ne traitant pas sur les mêmes devises etc.

La diversification va vous permettre de mutualiser l’ensemble des risques afin de tendre vers la performance moyenne de votre portefeuille.

En effet, ce sont les produits performants qui compensent les pertes des produits qui ne performent pas. Puisque vous ne savez pas par avance quel titre va voir son cours augmenter en bourse, vous préférez obtenir une performance moyenne et éviter de risquer de choisir le mauvais produit !

C’est ce qui différencie l’investisseur du spéculateur. Ou le bon père de famille du joueur de casino…

Se répéter ces trois principes pour ne pas les oublier !

J’aime particulièrement cette citation de Warren Buffet :

À la Bourse, il y a deux règles fondamentales à respecter. La première est de ne pas perdre, la seconde est de ne jamais oublier la

première.

Ne soyez pas trop gourmand. Calibrez vos investissements à vos objectifs patrimoniaux et à votre profil de risque. En cas de doute, appuyez-vous sur votre conseiller en gestion de patrimoine, c’est son métier.

Gardez la tête froide. L’année 2019 risque d’être mouvementée mais n’oubliez qu’avec ces principes vous diminuez le risque. Soyez patient et attendez plusieurs années sur les marchés avant de faire les comptes.

Un cas pratique d’investissement

Présentation de l’investissement progressif

Nous allons simuler un investissement progressif sur le CAC 40 sur les 20 dernières années.

Cette opération vérifie nos 3 principes fondamentaux :

- Respecter l’horizon de placement : 20 ans est bien supérieur à 5 ans ;

- Investir progressivement : c’est ce que nous allons faire, placer 100€ tous les mois ;

- Investir dans des titres diversifiés : on investis dans 40 entreprises. J’avoue que l’on pourrait diversifier davantage tout de même.

Et nous allons ensuite comparer cet investissement progressif avec un investissement « one-shot » qui consiste à investir 24 000€ en une seule fois. Lorsque l’on verse 100€ tous les mois pendant 20 ans, nous obtenons bien 24 000€, l’épargne versée entre les deux investissements est bien identique.

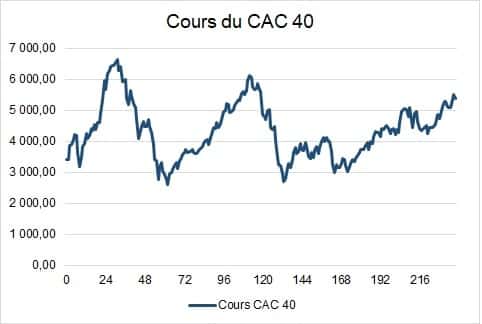

Le CAC 40

Graphiquement, voilà à quoi ressemble le CAC 40 depuis 1998 :

Au premier abord, on n’a pas trop envie d’investir dans ce type d’actif… Le cours fluctue beaucoup, difficile de percevoir une tendance haussière sur la période (mis à part les dernières années).

Bref, c’est un peu les montagnes russes !

(Le CAC 40 dividendes réinvestis)

Note : En réalité, si on intègre les dividendes des actions dans le cours, la tendance est bien haussière :

Cela change tout n’est-ce pas ? Surtout sur une durée aussi longue de 20 ans. Encore un tour des intérêts composés !

Nous retiendrons cependant le cours du CAC 40 sans dividendes réinvestis dans l’étude.

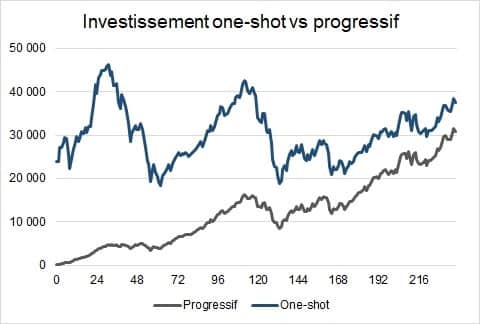

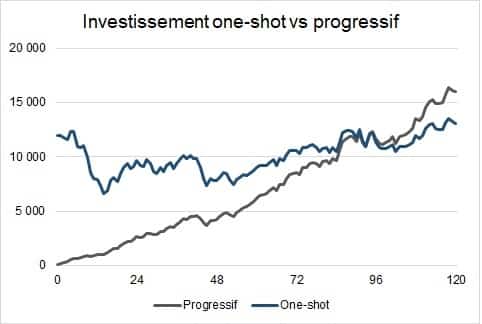

Comparaison des deux méthodes

Voici comment aurait évolué vos deux investissements sur les 20 dernières années :

Même si votre profil de risque est dynamique, vous choisirez la courbe grise.

En effet, les fluctuations sont bien moins importantes :

- Investissement progressif : votre capital baisse de 30% lors de la crise des Subprimes (mois n°120). Cela reste une perte importante mais que vous effacez en quelques années.

- Investissement one-shot : votre capital s’effondre de plus de la moitié de sa valeur ! 10 ans plus tard, vous constatez toujours une perte.

Notez que la bulle internet (mois n°24) n’a pratiquement pas eu d’impact sur l’investissement progressif.

Enfin, la rentabilité de l’investissement progressif est supérieure d’un point : la valeur à terme est moindre certes, mais vous avez immobilisé moins longtemps votre capital.

Cette méthode d’investissement progressif est particulièrement efficace lorsque les marchés financiers font du surplace. Cela a été le cas ces 10 dernières années sur le CAC 40.

Ici, le capital d’un investissement progressif connaît très peu de variation. La rentabilité est 6 fois supérieure et la volatilité 3 fois inférieure !

Alors, convaincu par la méthode ?

Vous souhaitez recevoir la lettre financière dans votre boîte mail ? Inscrivez-vous !

Vous souhaitez faire le point sur vos finances ?

Nous vous proposons un audit patrimonial sur-mesure. Prenez un premier rendez-vous gratuit avec un conseiller !

Prendre RDV