La déclaration Pinel doit être faite chaque année lors de votre déclaration annuelle de revenus (impôts sur le revenu).

La déclaration d’impôt Pinel doit être faite dès la première année, lors de la livraison de votre investissement locatif en loi Pinel. A partir de la deuxième année, la déclaration d’impôt Pinel est différente. Dans ce guide de déclaration Pinel, vous verrez comment remplir les formulaires fiscaux, dont :

- Le formulaire 2044 (annexe au formulaire 2042)

- Le formulaire 2042 RICI (ex 2042-C, remplacé en 2021)

- Le formulaire 2044-EB (uniquement lors de la première déclaration de votre Pinel)

La fiscalité de la loi Pinel permet aux particuliers qui achètent un logement neuf, dans l’objectif de le louer par la suite, de profiter d’un avantage fiscal en fonction de la durée de sa mise en location.

Le bailleur doit obligatoirement signaler l’opération immobilière pendant la déclaration de ses revenus, en y incluant des formulaires spéciaux afin que l’abattement fiscal soit appliqué.

Il est important de signaler que seuls les logements neufs ou rénovés à neuf, acquis à partir du premier septembre 2014 sont concernés par la loi Pinel.

Les investissements locatifs réalisés entre le 1er janvier 2013 et le 31 Août 2014 sont régis par la loi Duflot et le mode de déclaration d’impôt est différent.

Les dates de déclaration Pinel en 2024

La date limite concernant l’envoi de la déclaration papier est fixée au 20 mai 2024.

En ce qui concerne la déclaration sur internet, le date limite varie selon le lieu de résidence de l’investisseur :

– Les départements 1 à 19 : 23 mai 2024 à minuit

– Les départements 20 à 54 : 30 mai 2024 à minuit

– Les départements 55 à 95 ainsi que les DOM : 6 juin 2024 à minuit

Je vous explique comment déclarer facilement et sans erreur votre investissement en loi Pinel dans ce tuto de déclaration d’impôt Pinel.

Si vous souhaitez directement télécharger notre vidéo gratuite qui synthétise toutes les démarches, entrez votre email ci-dessous :

Quand déclarer un Pinel pour la première fois ?

Afin de tirer pleinement avantage de l’avantage fiscal du dispositif Pinel, il faut déclarer l’opération lors de la déclaration annuelle de vos revenus. Cette déclaration doit être réalisée l’année suivant l’achèvement de l’appartement (si acheté en VEFA – Vente en Etat Futur d’Achèvement – ou l’année de l’achat si le bien a été acheté neuf, c’est-à-dire déjà livré).

De manière plus générale, vous devez déclarer votre Pinel l’année qui suit la date à laquelle les travaux ont pris fin en cas d’achat en VEFA ou dans le cadre de la rénovation d’un logement vétuste (ou de l’acquisition si elle est postérieure).

Voici un tableau récapitulatif pour savoir quand devez-vous déclarer votre investissement Pinel (le mois de mai de l’année, c’est-à-dire la période de déclaration fiscale, qui suit le fait générateur) :

| Type d’investissement | Fait générateur |

|---|---|

| Logement en VEFA (vente en état futur d’achèvement) | Achèvement des travaux |

| Logement neuf achevé | Acquisition du logement |

| Logement à réhabiliter | Achèvement des travaux |

| Construction du logement par l’investisseur | Achèvement des travaux |

| SCPI Pinel | Souscription des parts |

Nous notons donc les deux cas « classiques » :

- Quand déclarer un Pinel en VEFA ? Si le bien est acheté en VEFA, vous devez déclarer les intérêts intercalaires l’année qui suit l’achat (le passage chez le notaire) et la réduction d’impôt l’année qui suit la date d’achèvement des travaux.

- Quand déclarer un Pinel acheté neuf ? Si le bien est déjà achevé ou livré lors de l’achat, la déclaration doit être faite l’année qui suit l’achat (le passage chez le notaire).

Par exemple : J’ai acheté une maison en Pinel sur plan lors de mon passage chez le notaire en juin 2020. La date d’achèvement des travaux est le 12 décembre 2021. Je devrai donc faire ma déclaration en mai 2022.

Ensuite, la déclaration fiscale de mon Pinel (2044 et 2044-C) doit être refaite au mois de mai de chaque année. Elle me permet de déclarer les revenus fonciers liés aux loyers du bien ainsi que d’obtenir son avantage fiscal annuel.

Attention si vous achetez votre Pinel avec un prêt bancaire : si l’année de signature chez le notaire est différente de celle de la livraison du bien, vous devrez déclarer (si déclaration au réel) le montant des frais de financement (intérêts d’emprunt dont intérêts intercalaires, frais de garantie, frais de dossier…) dans votre formulaire annexe n°2044 même si le bien n’est pas encore achevé ou livré. Dans mon exemple la déclaration 2044 devra être fait dès le mois de mai 2021 (pour les charges engagées durant l’année 2020).

Comment déclarer un Pinel la première année ?

Comment faire sa première déclaration d’impôt Pinel ? C’est très simple ! Pour profiter de la réduction d’impôts grâce à la loi Pinel, la première déclaration se déroule en 4 grandes étapes :

- La première étape consiste à reporter les caractéristiques du bien ainsi que la durée de l’engagement sur l’imprimé 2044 EB 2024 Pinel. Ce formulaire doit remis à l’occasion de la première année de déclaration fiscale de votre investissement Pinel.

- La deuxième étape consiste à déclarer vos revenus fonciers. Si vous retenez le régime réel, vous devez réaliser le bilan foncier de votre loi Pinel avec le formulaire 2044 ou 2044 S (déclaration des revenus fonciers, si vous n’avez pas déjà un bien immobilier vous obligeant à déclarer les revenus fonciers avec la 2044 S, ne retenez que la 2044). Ce bilan est établi en faisant la différence entre les revenus locatifs et les diverses charges relatives à l’investissement (taxe foncière, charges de copropriété, intérêts, etc.). Le résultat de ce bilan foncier peut donc être soit positif, soit négatif. Vous pouvez également retenir le régime micro-foncier qui est beaucoup plus simple : vous devez déclarer vos revenus dans le formulaire 2042. Un abattement de 30% sera appliqué sur vos loyers. Le régime micro-foncier est donc intéressant si vos charges sont inférieures à 30% du montant des loyers (dans la pratique assez rare car la majorité des montages Pinel ont recours à un crédit immobilier qui génère des intérêts d’emprunt et alourdissent les charges).

- La troisième étape concerne le report du bilan foncier dans la déclaration de revenus annuels dans la rubrique « revenus fonciers » sur l’avis 2042. Dans le cas où le bilan foncier serait négatif, il sera enlevé du revenu brut global dans la limite de 10 700 euros chaque année.

- La quatrième étape concerne l’inscription du montant de réduction d’impôts sur l’imprimé 2042 RICI (ex 2042 C), à l’encart « charges ouvrant droit à réduction d’impôt ». Grâce à la loi Pinel, ce montant est de 2% du prix de revient dans le cas où l’engagement à la location serait de 6 ou 9 ans, et de 1% de la 10ème à la 12ème année.

Bien que la plupart des documents doivent être complétés en ligne, vous trouverez ci-dessous la liste des formulaires CERFA et leur notice :

- Le formulaire 2044 EB

- Le formulaire 2044 et sa notice

- Le formulaire 2044 S (spéciale) et sa notice

- Le formulaire 2042-RICI

Le formulaire 2044-EB à remplir la première année

Pour que le logement acheté par l’investisseur puisse bénéficier du dispositif Pinel, il est nécessaire d’effectuer une option auprès des services fiscaux.

Vous devez ainsi déclarer votre Pinel avec le formulaire 2044-EB qui devra être joint à la déclaration des revenus au titre de l’année d’achèvement des travaux (si VEFA) ou de l’acquisition du bien neuf (reportez-vous au tableau en début de page si besoin).

Par exemple, si votre bien est achevé en décembre 2020 (peu importe la date de livraison puisqu’elle n’a pas de valeur juridique, les clés peuvent très bien vous être remises en mars 2021), vous devrez déclarer ce formulaire en mai 2021. Si l’achèvement a lieu en février 2021, la déclaration aura lieu en mai 2022.

Autre exemple : si le bien est achevé en décembre 2019 mais acheté neuf en mars 2020, vous devrez déclarer ce formulaire en mai 2021.

Attention, ce formulaire doit être rempli même si votre logement n’est pas loué. L’option est irrévocable une fois qu’elle est choisie.

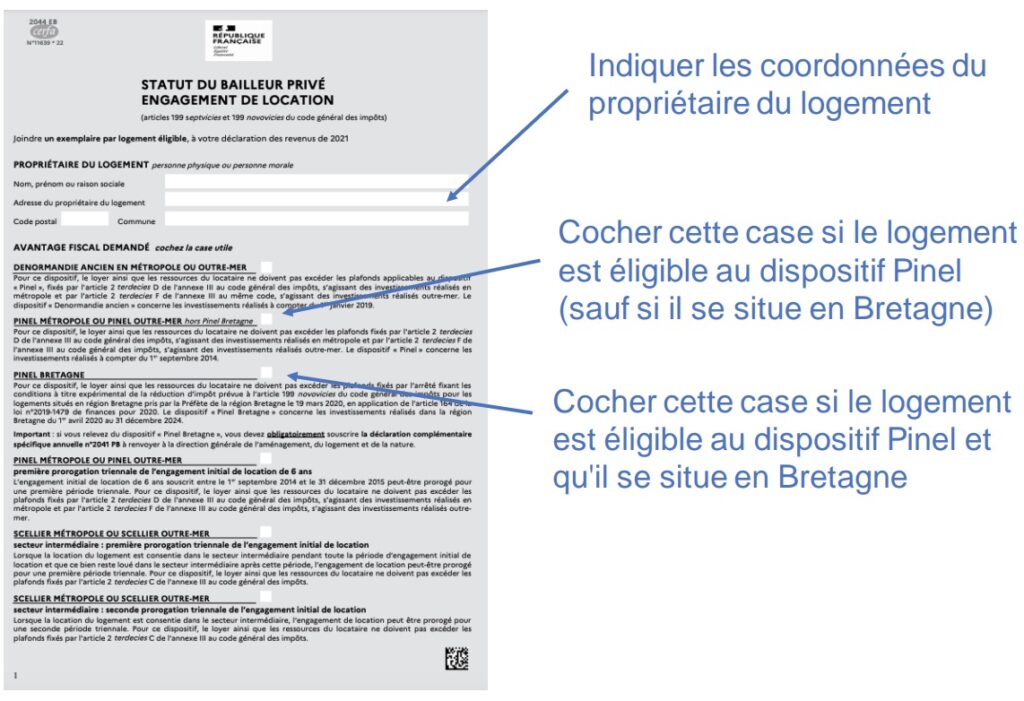

Première page du formulaire 2044-EB

Dans l’encadré n°1, inscrivez vos coordonnées : nom, prénom, votre adresse, code postal et commune.

Dans l’encadré n°2, cochez « PINEL METROPOLE OU PINEL OUTRE-MER »

Deuxième page du formulaire 2044-EB

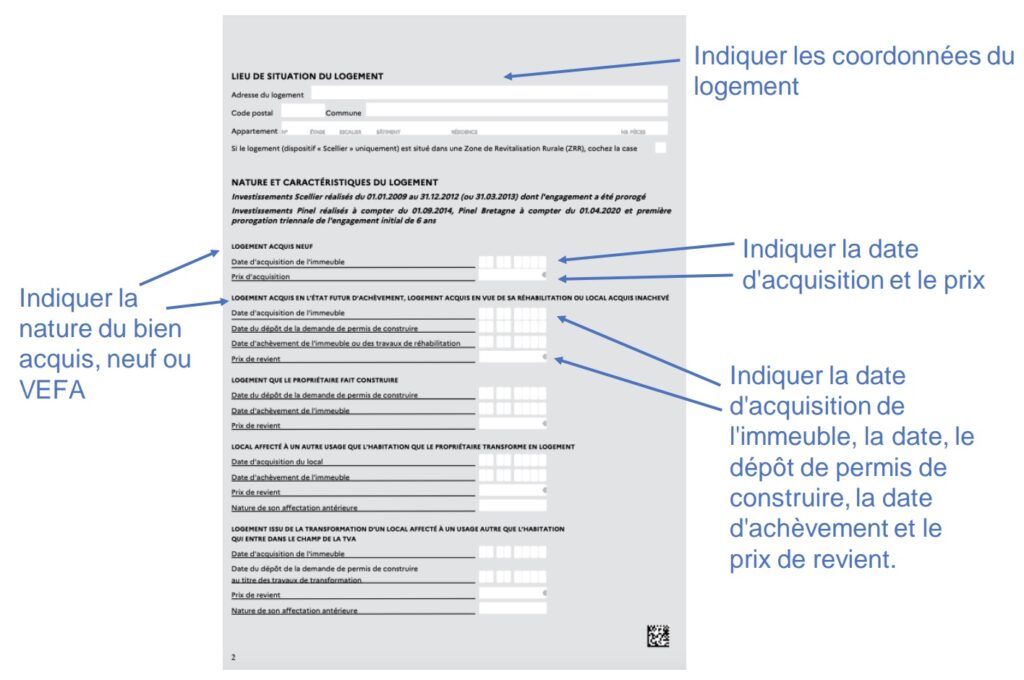

Dans l’encadré n°3, indiquez l’adresse de votre logement éligible au dispositif Pinel.

Dans l’encadré n°4, cochez la case correspondante.

- Soit vous avez acquis votre logement neuf : « Logement acquis neuf »

- Soit vous avez acheté sur plan : « Logement acquis en l’état futur d’achèvement »

Dans tous les cas, vous devez indiquer la date d’achèvement et le prix de revient.

Attention, vous devez inclure le prix du parking dans le prix de revient uniquement si ce dernier est rattaché au bail d’habitation. Si vous avez fait un bail séparé pour le parking, vous devez déduire du prix d’acquisition total la valeur du parking.

Le prix de revient correspond au prix d’acquisition, des frais de notaire et d’intermédiaire. Veillez à bien appliquer les différents plafonds pour calculer le prix de revient car ce dernier est l’assiette sur laquelle l’administration fiscale calcule la réduction d’impôt.

Troisième page du formulaire 2044-EB

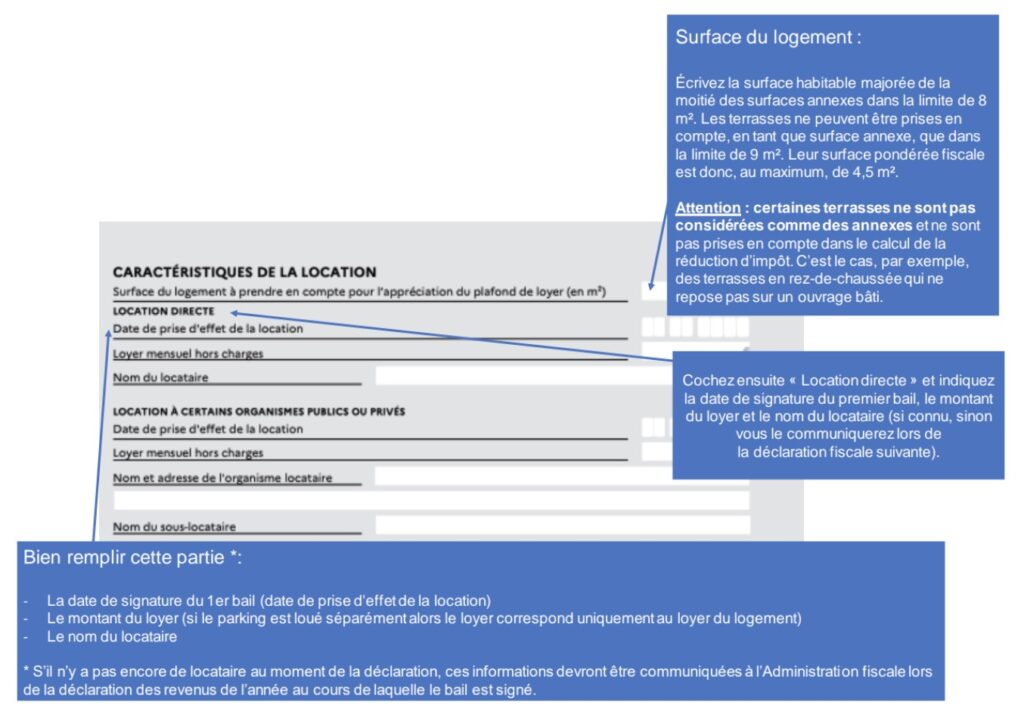

Au bloc n°5 : caractéristique de la location, écrivez la surface habitable majorée de la moitié des surfaces annexes dans la limite de 8 m².

Les terrasses ne peuvent être prises en compte, en tant que surface annexe, que dans la limite de 9 m². Leur surface pondérée fiscale est donc, au maximum, de 4,5 m².

Attention : certaines terrasses ne sont pas considérées comme des annexes et ne sont pas prises en compte dans le calcul de la réduction d’impôt. C’est le cas, par exemple, des terrasses en rez-de-chaussé qui ne repose pas sur un ouvrage bâti.

Pour la déclaration d’occupation et de loyer Pinel : cochez ensuite « Location directe » et indiquez la date de signature du premier bail, le montant du loyer et le nom du locataire.

Cinquième page du formulaire 2044-EB

Dans la case « Surface du logement » :

Écrivez la surface habitable majorée de la moitié des surfaces annexes dans la limite de 8 m². Les terrasses ne peuvent être prises en compte, en tant que surface annexe, que dans la limite de 9 m². Leur surface pondérée fiscale est donc, au maximum, de 4,5 m².

Attention : certaines terrasses ne sont pas considérées comme des annexes et ne sont pas prises en compte dans le calcul de la réduction d’impôt. C’est le cas, par exemple, des terrasses en rez-de-chaussée qui ne repose pas sur un ouvrage bâti. Cochez ensuite « Location directe » et indiquez la date de signature du premier bail, le montant du loyer et le nom du locataire (si connu, sinon vous le communiquerez lors de la déclaration fiscale suivante).

Bien remplir la partie « location directe »*

- La date de signature du 1er bail (date de prise d’effet de la location)

- Le montant du loyer (si le parking est loué séparément alors le loyer correspond uniquement au loyer du logement)

- Le nom du locataire

* S’il n’y a pas encore de locataire au moment de la déclaration, ces informations devront être communiquées à l’Administration fiscale lors de la déclaration des revenus de l’année au cours de laquelle le bail est signé.

Sixième et septième page du formulaire 2044-EB

Vous devez remplir la page n°6 et n°7 : Engagement initial de la location.

Ecrivez votre nom à « Je soussigné… » dans la partie « Investissements réalisés à compter du 1er septembre 2014 » pour l’engagement souhaité (6 ou 9 ans). Le choix est irrévocable donc choisissez bien !

Le formulaire 2044 ou 2044-S à remplir la première année

Vous devez utiliser le formulaire 2044 ou 2044 S uniquement pour le régime réel de votre Pinel.

Dans le cas contraire, le régime micro-foncier est beaucoup plus simple à déclarer. Il suffit d’inscrire le montant des loyers dans votre formulaire Cerfa 2042. Vous serez fiscalisé sur 70% de ce montant (abattement de 30%). Le régime micro-foncier est donc intéressant si vos charges représentent moins de 30% de vos loyers. Ce qui est rarement le cas puisque la plupart des Pinel sont achetés avec un crédit immobilier. Sachez que vous devez déclarer moins de 15 000€ de loyers annuels pour retenir le régime micro-foncier.

La suite de cette partie ne concerne donc que le régime réel.

Si vous disposez déjà d’un bien immobilier vous obligeant à déclarer avec le formulaire 2044 S, ajoutez votre investissement en loi Pinel sur ce même formulaire.

Si vous n’avez pas de biens immobiliers déclarés avec la 2044-S (ou que votre appartement Pinel est votre seul bien), déclarez avec la 2044. Le formulaire 2044 est le formulaire par défaut.

L’imposition des revenus fonciers se fait sur la base d’une comptabilité de trésorerie. Par conséquent, vous devrez retenir les revenus et charges encaissés et payées durant l’exercice.

Par exemple, un loyer de décembre de l’année N payé en retard en janvier N+1 devra être déclaré au titre de l’exercice N+1 et non N.

Pour compléter le formulaire, vous aurez besoin (entre autres) :

- Du montant de loyer hors charges encaissé durant l’année d’imposition ;

- Des provisions pour charges si votre bien est en copropriété ;

- Des charges totales réelles de l’année précédente ainsi que du montant de charges non déductibles ;

- Des éventuelles charges d’amélioration et de réparation (peinture, remplacement d’un mitigeur etc.) ;

- De l’assurance Propriétaire Non Occupant (PNO) ;

- Du montant des intérêts d’emprunt payés de votre prêt ;

- La somme des primes de l’assurance emprunteur ;

- S’il s’agit de l’année d’acquisition du bien : les frais de dossier du prêt immobilier et les frais de garantie (caution ou hypothèque). Sinon ces charges auront été déclarées antérieurement.

Déclarer le formulaire 2042-RICI la première année

La première fois que vous remplissez le formulaire 2042-RICI, vous pourriez vous sentir un peu dérouté par sa complexité. Il est important de rassembler tous les justificatifs nécessaires pour les dépenses ou investissements éligibles à une réduction ou un crédit d’impôt que vous avez réalisés au cours de l’année. Ensuite, vous devez remplir les sections pertinentes du formulaire en prenant soin de vérifier que vous remplissez toutes les conditions d’éligibilité. Vous devrez également vous assurer que le montant total des réductions et crédits d’impôt que vous déclarez est correct. Enfin, il est essentiel de joindre tous les justificatifs à votre déclaration

Vous retrouverez en détail notre aide pour remplir au mieux ce formulaire ici.

En suivant ces étapes, vous pouvez remplir avec succès le formulaire 2042-RICI la première année et bénéficier des réductions et crédits d’impôt auxquels vous avez droit.

Notre outil pour déclarer son Pinel facilement

Afin de ne faire aucune erreur coûteuse dans la déclaration des revenus fonciers de votre Pinel, nous éditons un logiciel sous Excel qui vous permet, en quelques clics, de savoir exactement ce que vous devez déclarer à l’administration fiscale.

Il suffit de remplir les cellules et de suivre les indications. En option, demandez une validation de la part de notre cabinet pour éviter toute erreur. Vous pouvez le commander depuis le bouton ci-dessous :

Comment déclarer son Pinel la deuxième année et les années suivantes ?

Que ce soit la deuxième année, la troisième année ou les suivantes, la procédure de déclaration est la même.

Remplir le formulaire 2044 la deuxième année et les suivantes

La déclaration du formulaire 2044 les années suivantes est similaire à la première année.

Pour déclarer votre appartement Pinel, commencez à partir de la ligne 200 (si formulaire 2044). Le formulaire 2044 doit être déclaré chaque année.

Remarque : vous devez tenir une comptabilité de trésorerie pour la déclaration des revenus fonciers. Cela signifie qu’un revenu ou une dépense doit être retenue à partir du moment où il est encaissé ou décaissé. Par conséquent, le loyer de décembre payé en retard au mois de janvier devra être comptabilisé durant l’exercice du mois de décembre !

Pour chaque lot, vous devez indiquer le nom du locataire et l’adresse du logement. Si votre place de parking ou garage fait l’objet d’un bail séparé (et donc est en dehors du dispositif Pinel).

- Considérer le logement d’habitation et le garage comme deux immeubles distincts. Vous devrez donc ventiler les charges au prorata de la valeur d’acquisition de chaque lot.

Pour les montants à entrer :

- Ligne 211 : entrez les loyers hors charge encaissés durant l’année fiscale ;

- Ligne 221 : les frais de gestion facturés par votre gestionnaire ;

- Ligne 222 : n’oubliez pas de comptabiliser 20€ de frais forfaitaire par local !

- Ligne 223 : entrez les cotisations d’assurance du bien (hors assurance ADI) comme l’assurance propriétaire non occupant (PNO) ;

- Ligne 224 : les frais d’entretien et de réparation payés durant l’année et éligible à la déduction ;

- Ligne 227 : la taxe foncière payée ;

- Ligne 229 : la provision pour charge de l’année si le bien est en copropriété ;

- Ligne 230 : cette ligne permet de régulariser la provision sur charge de l’année précédente à partir des charges réelles communiquées par votre syndic de copropriété. Vous devez donc entrer la différence entre les frais réels de l’année précédente et les charges non déductibles (y compris la taxe d’ordure ménagère) ;

- Ligne 240 : reporter le total de la rubrique « frais et charges » – les provisions pour charges réduites

- Ligne 250 : les charges financières de votre emprunt immobilier. Donc la somme des intérêts payés, des frais de dossier, de l’assurance emprunteur et des frais de garantie ;

- Ligne 261 : calculer le résultat foncier en suivant la formule suivante : recettes – charges intérêts d’emprunts

- Ligne 263 : reporter le total (déficit ou bénéfice) qui sont dans la ligne 261

- Ligne 400 : complétez ces lignes si vous avez effectué des travaux dans le logement ;

- Ligne 410 : déclarez l’organisme bancaire qui a financé votre projet Pinel.

Déclarer le formulaire 2042-RICI

La déclaration 2042 est un formulaire utilisé en France pour déclarer les revenus perçus par les contribuables au cours de l’année fiscale. Elle est remplie chaque année par les personnes physiques domiciliées en France, qu’elles soient salariées, travailleurs indépendants, retraitées, ou encore bénéficiaires de revenus fonciers ou de placements financiers.

La déclaration 2042 permet à l’administration fiscale de calculer l’impôt sur le revenu dû par chaque contribuable. Elle doit être remplie avec soin et transmise avant une date limite, généralement fixée en mai de chaque année.

Le formulaire 2042 RICI est un formulaire annexe à la déclaration de revenus 2042, utilisé en France pour déclarer les réductions et crédits d’impôt dont le contribuable peut bénéficier.

Pour le résultat foncier, vous pouvez vous aider du logiciel d’assistance à la déclaration Pinel car le calcul est assez complexe à détailler. En cas de besoin, vous pouvez demander une validation de votre déclaration de notre part.

Le formulaire 2042-RICI à remplir chaque année pour son Pinel

Le formulaire 2042-RICI vous permet de déclarer la réduction d’impôt de la loi Pinel.

Ce formulaire est rempli automatiquement dans l’outil d’aide à la déclaration Pinel.

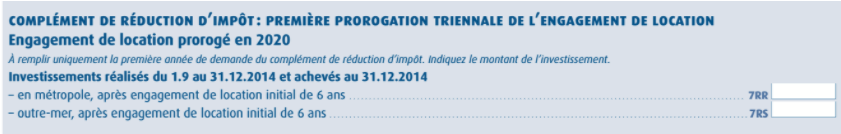

La première année de déclaration, vous devez entrer l’assiette de votre dispositif Pinel éligible à la réduction d’impôt. Selon la durée d’engagement, le montant doit être indiqué en cellule 7QR ou 7QS pour les investissements en métropole et en 7QT et 7QU en outre-mer.

Vous devez déclarer sur le formulaire 2042-RICI, cadre 7, le montant :

- De votre investissement : s’il s’agit de la première année de déclaration, utilisez la première partie du cadre « A remplir uniquement la première année de demande de la réduction d’impôt. Indiquez le montant de l’investissement ».

- De votre fraction de réduction d’impôt : à partir de la deuxième année de déclaration, utilisez la deuxième partie du cadre « A remplir à partir de la deuxième année d’application de la réduction d’impôt. Indiquez la fraction de réduction d’impôt ». Si vous étiez engagé sur 9 ans, il faut indiquer le report de 1/9 de la réduction d’impôt Pinel (ou 1/6 en cas d’engagement sur 6 ans).

Attention, si le parking fait l’objet d’un bail séparé, vous ne devez pas le prendre en compte dans le calcul de la réduction d’impôt. Ce calcul est fait automatiquement dans l’outil de déclaration 2044.

Ligne QW à QQ : investissement réalisé en 2019

Ligne QA à QD : investissement réalisé en 2020

Ligne QI à QL : investissement réalisé en 2021

Indiquer le montant de l’investissement = prix d’acquisition + frais d’acquisition (honoraires de notaire, commissions versées aux intermédiaires liés à la commercialisation du bien, taxe sur la valeur ajoutée, droits d’enregistrement le cas échéant, et taxe de publicité foncière)

Remarque : J’ai constaté que beaucoup de contribuables s’engagent directement sur 9 ans. Ce n’est pas optimal car l’engagement est prolongeable à votre demande de 2 fois 3 ans. Je vous conseille donc de vous engager d’abord sur 6 ans. Cela n’aura aucun impact sur la réduction d’impôt et vous donnera plus de flexibilité.

L’assiette doit respecter plusieurs plafonds. Vous devez respecter le plafond global de 300 000€ par investissement et au maximum 5 500€ / m².

Le montant inclut la valeur d’acquisition et les frais de notaire.

Attention, si votre garage fait l’objet d’un bail séparé, vous devez le déduire de l’assiette de défiscalisation.

Exemple 1 de calcul de l’assiette de défiscalisation Pinel

Une maison de 60 m² achetée 250 000€ et un paiement de 7 500€ de frais de notaire. Pas de commission d’intermédiaire.

Soit un prix au m² de (250 000€ + 7 500€) / 60 = 4 292€.

On respecte à la fois le plafond de 5 500€ / m² et de 300 000€ d’investissement annuel.

On peut donc indiquer une assiette de 257 500€.

Exemple 2 de calcul de l’assiette de défiscalisation Pinel

Un appartement de 25 m² acheté 150 000€ et un paiement de 3 750€ de frais de notaire. Pas de commissions d’intermédiaire.

Soit un prix au m² de (150 000€ + 3 750€) / 25 = 6 150€.

On retient donc 5 500€ / m², soit une assiette de 5 500€ x 25 = 137 500€.

Cette assiette est bien inférieure à 300 000€, donc on retient au final 137 500€.

Exemple 3 de calcul de l’assiette de défiscalisation Pinel

Un appartement de 60 m² acheté 350 000€ et un paiement de 8 750€ de frais de notaire. Pas de commissions d’intermédiaire.

Soit un prix au m² de (350 000€ + 8 750€) / 60 = 5 980€.

On retient donc 5 500€ / m², soit une assiette de 5 500€ x 60 = 330 000€.

Finalement, on applique le second plafond de 300 000€. On retient donc finalement 300 000€.

FAQ

Il s’agit de votre avis d’impôt sur le revenu principal. En effectuant la déclaration en ligne depuis le site impots.gouv.fr, les montants entrés dans le formulaire 2044 et 2042-RICI seront directement reportés dans l’avis 2042.

Vous percevrez votre première réduction d’impôt durant l’été de la même année qui suit votre déclaration d’impôts. Elle sera intégrée dans la régularisation faite par l’administration fiscale afin de prendre en compte les impôts déjà versés l’année précédente avec le prélèvement à la source.

Dans le cadre d’un contrôle effectué par l’administration, le propriétaire bailleur doit pouvoir donner l’attestation originale de déclaration de l’achèvement des travaux (DAT), et le bail du locataire qui occupe le logement.

Il est également primordial de respecter les divers plafonds de revenus du locataire, et les plafonds des loyers selon le Zonage A bis/A/B1 énoncés par le dispositif de défiscalisation Pinel.

Dans le cas contraire, l’investisseur s’expose à des risques de requalification fiscale.

Lors de votre première déclaration Pinel, vous avez le choix d’indiquer la durée d’engagement sur le formulaire 2044-EB : 6, 9 ou 12 ans.

Si vous vous êtes engagés sur une durée initiale inférieure à 12 ans et que vous arrivez au terme d’une première durée d’engagement, vous avez la possibilité de renouveler sur une période de 3 ans.

Pour cela, remplissez le formulaire 2042 RICI pour votre Pinel :

Dans la rubrique dédiée au Pinel, il suffit de reporter le montant de votre investissement (prix d’acquisition, frais de notaire et frais d’agence le cas échéant).

Sachant que la Loi Pinel a été mise en place le 1er janvier 2015, vous pouvez être concerné par une premier prolongation triennale si vous vous êtes engagé sur une durée de location initiale de 6 ans.

Vous pourrez ensuite vérifier sur votre avis d’imposition que le montant de réduction d’impôt a bien été reporté.

Il se peut que cela soit une mauvaise mise à jour de la part des impôts.

Vous devez faire votre déclaration Pinel après la date d’achèvement des travaux de votre bien (DAT). Généralement, la livraison du bien est postérieure à la date d’achèvement des travaux. Il est donc possible de faire sa déclaration Pinel avant la livraison du bien. Par exemple : l’appartement neuf a une DAT au 27 décembre 2023 et la livraison a lieu le 23 février 2024. En mai 2024, vous devrez bien faire une déclaration Pinel de première année.

Vous pouvez vous rapprocher d’un fiscaliste. Pour déclarer votre Pinel aux impôts, cela n’est pas très compliqué si vous êtes correctement renseigné. Pour cela, vous pouvez vous procurer notre logiciel d’assistance à la déclaration d’impôts Pinel.

Les intérêts intercalaires d’un Pinel doivent être déclarés dès l’année qui suit l’achat de votre bien (neuf ou VEFA). Les intérêts intercalaires, les frais de dossier et de garantie doivent être déclarés dans le formulaire 2044 ou 2044 SPE (spéciale).

Les revenus fonciers Pinel peuvent être déclarés de deux manière : au micro-foncier (abattement de 30% des loyers) ou au régime réel avec le formulaire 2044 ou 2044 spéciale.

Bonjour,

J’ai signé chez le notaire en 2022 l’achat d’un appartement neuf pour un investissement en loi Pinel qui a été livré et mis en location en mars 2024.

Ma question est la suivante: pour ma déclaration d’impots 2024 (pour les revenus perçus en 2023) est ce que les frais d’intérêts d’emprunt et primes d’assurance que je vais déclarer via le formulaire 2044 vont être déduits de mon net impossible ou est ce qu’ils vont être enlevés les années suivantes via un déficit foncier ?.

Honnêtement, ce n’est pas très clair la déclaration de ces frais et leur déduction des impôts lorsque que le bien n’est pas encore livré ni loué.

Merci de votre réponse et bonne journée,

Cdt,

Bonjour,

Ils seront mis en déduction de vos revenus fonciers. Si vous n’en avez pas, ils seront placés en report pour les loyers futurs.

Cyrille Chéry

Bonjour j’ai acheté un appartement en l’état de futur achèvement dans le cadre d’un Pinel Breton. Date d’acquisition en mars 2023, achèvement en 31/12/23, livraison en mars 2024, location avril 2024.

J’ai rempli le formulaire 2044, 2044EB , 2041 PB sur ma déclaration d’impôt

J’ai un deficit foncier car je n’ai pas touché de loyer.

Etant donné que la location ne débute qu’en 2024 dois je cocher dans la rubrique Charges : investissements locatifs et remplir ce formulaire? Ou je dois attendre l’année prochaine car normalement la réduction d’impôt doit débuter l’année où la location commence.

Merci d’avance pour votre réponse.

Cordialement

Bonjour,

Votre réduction d’impôt ne démarrera que l’année prochaine (au titre de cette année).

Bien à vous,

Cyrille

Bonjour,

Investissement en VEFA réalisé en 2021 (signature notaire) et achevé en 2022 (remise des clés), j’ai donc déclaré l’année dernière comme je souhaitais un engament de 6 ans , dans la case 7QI (2042 RICI), le prix de revient.

Case correspondant à « réduction d’impôt : engagement de location initial Investissements réalisés et achevés en 2022 ou réalisés antérieurement si achevés en 2022 », ligne « Investissements réalisés en 2021 en métropole ».

Je me rends compte maintenant en téléchargeant ma déclaration de l’année dernière, qu’il est écrit « Investissement locatifs Pinel, 7QI Investissement Pinel métropole réalisé et achevé en 2021: 6ans:prix revient »

Du coup, j’ai l’impression d’avoir fait une erreur car ils ont ajouté « ET ACHEVE en 2021 ».

Qu’est-il à votre avis? Est-ce une erreur de ma part?

Pour ceux qui déclarent cette année avec un investissement réalisé en 2022 et achevé en 2023, devront-ils déclaré dans la case 7QI si l’investissement est en métropole et il souhaite partir sur un engament de 6ans?

Merci d’avance.

Bonjour Seb,

Si je ne dis pas de bêtise, l’administration fiscale ne remplace pas les libellés des cases avec les nouvelles années, elle « incrémente » le numéro des cases. Vérifiez votre déclaration de l’année dernière : il faut que la réduction d’impôt soit indiquée (2% du prix de revient). Cette année, la case est différente pour vous, vous devez indiquer le report de 12% du prix de revient (12% / 6 = 2% par an).

A bientôt,

Cyrille

Bonjour SEB,

Merci pour ce tuto très clair !

Je dois faire ma 2ème déclaration PINEL et sur mes impôts 2023, j’ai eu un « reports sur les années suivantes » que je devrais pouvoir reporter cette année mais je ne sais pas ou ni comment ?

Dois-je le mettre dans le paragraphe 450 de la déclaration 244 ? ou le 4BD de la 2042 ?

Merci encore pour votre aide.

Bonjour Damien,

En cas de bénéfice foncier cette année, vous devez indiquer le report dans la 2044 en paragraphe 450 et il sera automatiquement reporté dans la 4BD de la 2042.

Bien à vous,

Cyrille Chéry

Bonjour,

Merci beaucoup pour votre article bien détaillé, si je comprend bien les exemples que vous avez mentionnés, lorsque mon prix d’acquisition dépasse les plafonds je dois indiqué le plafond soit de 300 000€ ou de 5500 * M² dans 2044EB et 2044 RICI et non le prix d’investissement ?

Par exemple, j’ai acheté un bien PINEL pour 250 000€ pour 40m² dont le plafond est de 5500 *40 = 220 000€ et je dois indiquer 220 000€ dans 2044EB et 2044RICI ?

Je vous remercie d’avance pour votre aide.

Bien à vous,

Jeremy

Bonjour Jérémy,

Oui c’est exactement ça ! 🙂 Le prix d’acquisition étant le prix d’achat du bien et les frais de notaire.

Cyrille

Bonjour Cyrille,

Je vous remercie pour tous les conseils et informations pour la déclaration de revenus.

Suite à l’achat d’un bien immobilier en loi PINEL en 2022, j’ai 3 questions à vous poser :

1) la date de livraison du bien avec remise des clés est le 20 mai. La date d’achèvement notée dans le formulaire H2 des impots est le 1er juin (erreur de date).

J’ai installé moi meme une cuisine (achat des équipements les 25-26 mai) dans l’appartement début juin avant l’entrée du locataire.

Dans ce cas les frais de cuisine sont à intégrer dans les frais des revenus fonciers (decl 2044) ou dans le prix de revient de l’appartement (decl 2044 EB)?

2) j’ai contracté en plus de l’assurance PNO, une assurance protection juridique. puis je l’inclure dans les frais ou seule la PNO s’applique?

3) Concernant les frais bancaires (agios liés au prêt, commission de banque, ADI, cautionnement), puis je ajouter le frais de recherche de financement (courtier en financement)?

Je vous remercie par avance

Bien cordialement

Bonjour Sandrine,

Mes réponses ci-dessous :

1) La date de livraison peut être différente de la date d’achèvement des travaux (DAT). Si vous avez installé une cuisine (et que le bien livré en était dépourvu). Vous avez la possibilité d’intégrer le prix dans le prix de revient de votre Pinel (et de bénéficier d’une réduction d’impôt jusqu’à 21% du prix si engagement sur 12 ans) ou de la passer en charge (et de récupérer de l’impôt + les prélèvements sociaux) car l’installation est antérieure à la DAT. La deuxième option est généralement plus intéressante. Si vous passez en charge (dans dépenses d’améliorations de la 2044) la cuisine, assurez-vous de bien indiquer cuisine équipée dans le bail.

2) L’assurance juridique qui couvre le bien est déductible de vos revenus

3) Les honoraires de courtage immobilier sont déductibles des revenus fonciers

4) Vous pouvez effectivement proratiser les frais de notaire (seule la partie liée à l’immeuble d’habitation sera éligible à la réduction d’impôt)

Je reste à votre disposition si vous avez des questions,

Cyrille

Bonjour Cyrille,

En Juin 2022, nous avons signé un acte notarié relatif à l’achat sur plan d’un appartement pour un montant de 230 000€.

L’achèvement des travaux a été réalisé le 28 Décembre 2023 et remise des clefs en Février 2024.

En Février 2024, j’ai fait installé une cuisine équipée.

Le 01 Mars, un bail de location a été signé

Concernant le dispositif Pinel, sur quelle ligne de la déclaration revenus dois-je indiquer le montant global de notre investissement (appartement, frais de notaire, achat cuisine) ?

En vous remerciant par avance pour votre réponse

Jean François

Bonjour Jean-François,

Vous devez faire votre déclaration 2044 EB et 2042 RICI cette année.

Le montant global doit s’indiquer dans ces deux formulaires. Attention à bien plafonner le prix de revient le cas échéant pour éviter tout problème avec l’administration fiscale plus tard. Votre cuisine a été achetée après la DAT, vous ne pouvez pas l’inclure dans le prix de revient, il faut la comptabiliser comme une dépense d’amélioration dans le formulaire 2044 si vous déclarez au réel (ce qui créera un déficit foncier). N’hésitez pas à utiliser l’outil : https://go.invest-aide.fr/declaration-pinel pour ne pas faire d’erreur. Votre cas étant un peu complexe avec la cuisine.

A bientôt,

Cyrille

Bonjour,

Merci pour vos documents très clairs.

J’ai une question concernant le formulaire 2044EB.

Je fais ma déclaration pour la 1ere fois d’un PINEL.

Nous sommes mariés, coacquéreurs, même foyer fiscal.

Sur la dernière partie du formulaire « je soussignée, etc… » doit on mettre nos 2 noms ou juste un seul, voir faire 2 déclarations ?

Cdlt

Bonjour,

Vous ne devez faire qu’une déclaration. Si vous avez acheté en indivision, vous pouvez indiquer les deux noms sur les formulaires.

A bientôt,

Cyrille Chéry

Bonjour,

Merci beaucoup pour toutes les informations mises à disposition.

J’ai acheté ce mois-ci avec ma femme en VEFA un appartement qui devrait être achevé fin 2022.

Nous faisons une déclaration commune et l’appartement a été acheté 50/50.

Je voudrais simplement savoir que dois-je renseigner comme nom et prénom sur les déclarations 2044 et 2044EB? Doit-on en faire deux pour chacune de ses déclarations?

Merci d’avance pour votre réponse

Bonjour,

Vous ne devez faire qu’une déclaration. Si vous avez acheté en indivision, vous pouvez indiquer les deux noms sur les formulaires.

A bientôt,

Cyrille Chéry

Bonjour très intéressant votre article très détaillé !!!! merci

une petite question, signature fin 2021, DAT fin 2022, 1ère location en 2023

OK pour les frais du prêt ( intérêts, frais de garantie, frais de dossier…) à déclarer dans l annexe 2044 en 2022 (déclaration revenus 2021)

en 2023 (déclaration de revenus 2022) : déclaration PINEL 2044 EB

si je n’ai pas de revenus foncier en 2022 je n’aurai pas à faire la déclaration spéciale 2044 en 2023 ? aurais je la réduction PINEL sur mes impôts 2022?

Ce n’est pas très claire pour moi

merci

Valérie

Bonjour Valérie,

Merci pour votre retour positif sur notre travail 🙂

La déclaration spéciale 2044 ne vous concerne que si vous avez déjà des revenus fonciers déclarés sur ce formulaire. Sinon vous devrez prendre le formulaire 2044.

Même si vous n’avez pas de revenus fonciers, vous aurez des charges à déduire (intérêt d’emprunt par exemple). Vous devrez donc les reporter sur votre 2044.

Vous aurez votre réduction d’impôt l’année de la livraison (vous déclarerez l’année suivante aux impôts et percevrez le régularisation l’été qui suit).

Cyrille

Bonjour Cyrille,

Nous avons acquis avec ma compagne un appartement et un garage éligible au dispositif Pinel.

Pour la première déclaration, nous souhaitons intégrer le garage au bien et donc faire un bail commun appartement + garage.

C’est ce que nous allons déclarer sur la première déclaration en mai prochain.

Nous nous demandions si cela était un engagement définitif ou s’il serait possible de changer à l’avenir, de faire des baux séparés et de déclarer Pinel sans le garage ?

Merci beaucoup pour votre travail !

Cordialement,

Antoine

Bonjour Antoine,

Cette déclaration avec garage conditionnera le prix de revient de votre Pinel sur la durée d’engagement 6-9-12 ans.

Elle sera donc bien définitive. Faites bien le calcul en amont pour ne pas vous tromper !

Cordialement,

Cyrille

Bonjour Cyrille

Je pense que j’aurai besoin prochainement de votre aide pour toutes les déclarations.vos articles sont tres rassurants.

Jai juste 2 petites questions préalables :

Je signe jeudi un contrat de réservation logement vefa loi pinel dans immeuble neuf collectif.

Les travaux sont prévus d’être achevés fin 2022

Donc je pourrai bénéficier de 2% de réduction d’impôts pendant 6 ans (periode initiale) ce que me pretend le vendeur

Mais s’il y a un retard et qu’il nest achevé qu’en 2023, ce taux va passer à 1,5% même si je signe l’acte notarié cette année.

Me trompe je ?

De plus les travaux de l’immeuble en cours doivent etre achevés dans le délai de 30 mois,mais à partir de quelle date ?

Merci beaucoup d’avance

Mon rêve est d’avoir une réponse avant la réservation mais je comprendrai si vous ne pouvez pas.

Bien cordialement

Eric

Bonjour Eric,

Le taux de défiscalisation s’applique en fonction de l’année durant laquelle le bien a été acté (signature de l’acte authentique chez le notaire).

Si vous actez en 2021, vous ne serez donc pas inquiété par la baisse du taux de réduction d’impôt.

Si les travaux durent plus de 30 mois (point de départ : la DROC ou Date Réglementaire d’Ouverture de Chantier), vous pouvez perdre la possibilité de faire du Pinel. A ma connaissance, cela arrive très rarement (et les promoteurs seraient conciliants et prononceraient l’achèvement des travaux quelques mois avant la livraison s’il le fallait). Si un cas de force majeur est responsable du retard, il pourra être opposable (mais traitement au cas par cas avec l’administration fiscale). Le promoteur doit faire un rescrit fiscal.

J’espère avoir fait de votre rêve une réalité !

A bientôt,

Cyrille

Bonjour,

Je ne vois pas le montant de ma réduction d’impôt affiché dans la synthèse de ma déclaration?

Le montant de mon investissement est 246000 Euros, soit normalement 2% de réduction : 4920 Euros, montant que j’aurai du voir apparaitre?

item 7RE dois-je indiqué le montant de la réduction 4920 Euros ou bien del’ investissement 246000 Euros?

pour information j’ai acquis le bien en 2018 mais commencé à faire ma déclaration en 2020 avec demande de rattrapage…

Merci d’avance pour votre aide!

Bonjour,

Avez-vous bien indiqué le montant dans la 2042-RICI ?

S’il s’agit de votre première année de déclaration de la réduction, il faut indiquer le prix de revient (attention à bien ajouter les frais de notaire), sinon, il faut indiquer le montant de la réduction d’impôts.

Si vous avez fait une demande de rattrapage, il faudrait dans ce cas indiquer les 2%.

Cyrille

Bonjour,

VEFA livre et loué en 2020. J’ai fait les 3 declarations obligatiatire: 2044, 2044 EB et 2042 RICI

Dans la derniére page récapitulative de la declaration en ligne pour signature , les declarations sont bien prises en compte mais par contre la rubrique estimation de votre impot ne prend pas en compte l’avantage PINEL.

Est ce que c’est normal car je n’ai pas encore signé la declaration (la regularisation interviendra plus tard curnat été 2021) ou est ce que j’ai oublié un élément?

Bonjour,

Dans le récapitulatif, vous devriez avoir une ligne du type :

Investissements locatifs (Pinel, Denormandie ancien, Duflot, Scellier, Censi-Bouvard)

7 RZ Investissement Pinel métropole réalisé et achevé en 2016 : report de 1/9 de la réduction d’impôt (2% de réduction)

Bonne journée,

Cyrille

Bonjour,

J’ai le même soucis que la personne.

Je pense avoir bien renseigné les 3 déclarations mais arrivée au récapitulatif, je ne vois aucune réduction d’impôts lié au PINEL.

Aucune ligne « report de 1/9 de la réduction d’impôt »

Bonne journée

Linda

Bonjour, nous avons acheté un appartement en PINEL en 2018. Depuis nous déduisons les intérêts d’emprunt et coût de l’assurance crédit que nous avons déduit chaque année dans le formulaire 2044. Notre appartement de 180 000 euros a été livré en décembre 2020, nous souhaitons donc déduire 3000 € pour 2020… Nous avons bien trouvé et rempli le formulaire 2044 EB, mais impossible de trouver la 2042 RICI sur notre espace en ligne (on trouve le formulaire en pdf téléchargeable et imprimable sur le site des impôts mais impossible de le trouver en annexe sur notre espace « particulier »). Du coup nous ne savons pas comment déclarer et déduire les 2% du prix de l’appartement. On a rempli la case 7QR sur l’annexe 2044 EB. Et lorsqu’on arrive à la fin de notre déclaration d’impôt cette réduction attendue n’apparaît pas… Pouvez-vous nous aider ?

Bonjour,

Effectivement, il n’est pas clairement indiqué « 2042-RICI ». Dans la liste des annexes (premières pages du site impots.gouv.fr), vous devez simplement cocher la ligne correspond aux réductions liées aux dispositifs de défiscalisation du type Pinel.

Cyrille

Bonjour à tous

J’ai deux questions pour les professionnels de la déclaration fiscale.

Lors de l’achat d’un Pinel en VEFA, j’ai souscrit une option de prise en charge de mes frais intercalaires, remboursés par le constructeur.

J’ai payé cette option qui est intégrée dans mon acte d’achat en VEFA, pour un montant total de 8000€.

L’idée était que le constructeur me rembourse les frais intercalaires. A ce jour, j’ai été remboursé de 5200€ sur 2019 et 2020 (avec un reste un reliquat sur 2021).

Selon mes informations, sur un Pinel, on peut déduire la première année les

– Intérêts d’emprunt

– Les sommes versées pour l’assurance emprunteur

Or un comptable vient de me dire que je ne peux pas déduire ces intérêts d’emprunt car le promoteur me les rembourse. Or c’est une avance de trésorerie que j’ai payé au promoteur…

Cela ressemble à une double punition

– J’ai souscrit un prêt plus important pour supporter cette avance de 8000€ que je finance

– Le promoteur m’a remboursé 80% de cette avance à ce jour (5200€)

– Et je ne peux pas utiliser ces intérêts d’emprunts pour augmenter mon déficit foncier

Il y a quelque chose qui me dérange… Est-ce logique de ne pas pouvoir déduire ces intérêts d’emprunt que je finance?

Question pendante :

Je vais sûrement perdre environ 1500€ sur ces frais intercalaires, payés pour 8000€. Puis je considérer ces 1500€ comme une perte et la déduire des revenus fonciers ?

En espérant avoir été clair

Bonjour,

Si les 8000€ entrent dans le coût d’acquisition de votre Pinel, ils sont donc soumis à la réduction d’impôt. Néanmoins, il est possible qu’en payant directement les intérêts, vous auriez économisé plus d’impôts :

– Sur un engagement Pinel de 12 ans, vous récupérez 21% des 8000€ si les intérêts sont payés par le promoteur

– Si vous payez vous-même les intérêts d’emprunt, vous les déduisez et récupérez donc votre tranche marginale d’impositon et les contributions sociales dessus. Soit 47,2% si votre TMI est de 30%

Pour répondre à votre seconde question, vous ne pourrez pas déduire les intérêts perdus puisqu’en réalité tous les intérêts ont été payés par le promoteur.

Cyrille

Bonjour Cyrille,

Je suis tombé sur votre site un peu par hasard et l’ai longuement consulté car je l’ai trouvé très bien fait et bien documenté.

Ayant mes premières déclarations Pinel a effectuer cette année, j’ai particulièrement été intéressé par les réponses que vous avez apportées aux très nombreuses questions qui vous ont été posées et je profite de cet espace pour vous en soumettre une de plus :

J’ai acheté un Pinel en VEFA en 2019, achevé et livré en 2020, dans lequel j’ai fait installer une cuisine en 2020 pour un montant de 3000 euros avant de le louer début 2021.

En procédant à plusieurs simulations de calcul de l’impôt en fin de la déclaration en ligne du site impôts.gouv, je constate que l’inclusion du montant de la cuisine dans les frais (ligne 224 déclaration 2044) n’a aucun impact sur le montant de l’impôt final. De plus, le montant de la cuisine ne peut pas être inclus dans les déficits à reporter puisqu’il n’entre pas dans le montant de la ligne 438 à reporter case 4BB de la déclaration 2042. Tout cela tenant probablement au fait que je n’ai pas de recettes en 2020.

Par contre, en simulant des recettes comme cela sera le cas en 2021, le montant de la cuisine génère bien une réduction d’impôt de 17,2% de son prix, correspondant aux prélèvements sociaux, d’où ma question :

En supposant que mon approche soit bonne et que je ne déclare pas la cuisine dans les frais de l’année 2020, est-il possible de la déclarer dans les frais de l’année 2021 sachant que la facture a été réglée en 2020 ?

Je vous remercie par avance pour votre réponse.

Alain CADUSSEAU

Bonjour Alain,

Vous devez déclarer les dépenses l’année où elles sont payées.

Si votre cuisine a été payée avant la date d’achèvement du bien, vous avez la possibilité de l’inclure dans le prix de revient de votre Pinel, et donc de gagner 21% de réduction d’impôt dessus (si engagement Pinel de 12 ans).

Vous me dites qu’indiquer la dépense sur la ligne 224 n’a pas d’impact sur la déclaration, cela m’étonne. Avez-vous bien indiqué d’autres revenus à votre déclaration ? Si oui, sont-ils supérieurs à 10 000€ ? En effet, cette dépense devrait être déductible de vos autres revenus (dans la limite de 10 700€)

Cyrille

Bonjour,

J’ai une pinel qui à été livré en 2019 mais la 2044 eb n’a pas été effectuée en 2020 est ce que je peu la faire cette année 2021.

Merci d’avance

David

Bonjour David,

Cela va être compliqué… Je vous conseille de faire la demande auprès de l’administration fiscale.

Cyrille

Bonjour

Tout d’abord un très grand merci pour des informations très claires.

Dans notre cas nous avons acheté un Pinel (indivision 50/50). Nous avons deux déclarations d’impôt séparées. Si j’ai bien compris pour le formulaire 2044EB il ne faut pas proratiser le coût d’acquisition car ce formulaire est lié au logement (contrairement aux autres formulaires).

Toutefois dans le nom du propriétaire faut-il mettre nos deux noms ?

Faut-il que nous joignons tous les deux ce même formulaire pour chacune de nos déclarations ?

En vous remerciant pour vos retours précieux et encore bravo et merci pour le conseils !

Bonjour,

Ravi d’apprendre que cet article vous soit utile !

Vous devez bien retenir les montants globaux dans la 2044-EB (et pas 50%). Si l’achat ne s’est pas fait via une SCI, vous pouvez faire une version pour chaque propriétaire (seul les coordonnées de l’investisseur changeront).

Bonne journée,

Cyrille

Bonjour, j’ai déclaré pour la 1ere fois un appartement pinel acheté en 2018 et clés reçues en 2020. J’ai fait la 2044 et 2044 EB en reportant le prix de revient 7QR en 6 ans.

Aucune réduction d’impôt apparait Est ce normal ?

Merci beaucoup Pour votre réponse.

Bonjour,

Avez-vous bien reporté le montant de réduction d’impôt sur la 2042-RICI ?

Si c’est le cas, à la fin de votre déclaration d’impôt, le montant de la réduction d’impôt n’apparaît pas clairement même s’il est bien pris en compte (impots.gouv.fr retourne « impôts nets »).

Cyrille

Bonjour,

Je souhaiterais moi aussi avoir une précision.

J’ai acheté un bien en VEFA en février 2019.

Sur ma déclaration 2020 j’ai bien crée un déficit foncier (intérêts, frais intercalaires…).

Le DAT est noté au 31/12/2020. Mais le bien a été livré en mars 2021. J’ai une locataire depuis le 1er avril 2021.

Le DAT étant daté en 2020, dois-je remplir tous les formulaires (2044 EB, 2042C) sur ma déclaration de cette année ou attendre l’année prochaine ? Sachant que je ne pourrai pas remplir la partie renseignements locataire, loyers…etc

Merci de vos précisions

Bonjour,

Même si vous ne pouvez pas remplir les informations de votre locataire, vous devez bien remplir la 2044EB et 2042C qui sont nécessaires à l’obtention de la réduction d’impôt sur les revenus 2020.

Bonne journée,

Cyrille

Bonjour,

Je vous contacte car un peu perdu dans tout ça… J’ai acheté en décembre 2018 un appartement (VEFA) en loi Pinel (9ans), livré en Décembre 2020. Je dois donc déclarer cette année ce logement. Mais à l’époque le conseiller m’avait dit de ne rien déclarer pendant la construction, mais de reporter le tout une fois le logement obtenu. Ce que j’essaie donc de faire, mais ce n’est pas simple.

Dois-je donc bien :

– Déclarer le logement avec 2044 EB (simple a priori)

– Remplir un 2044 avec 0 euros de loyers/recettes (location que depuis 02/2021) mais avec tous les frais du prêt pendant la construction, à savoir frais de dossier, fonds de mutuel de gestion, assurance et intérêts intercalaires? (environ 3650 euros sur la période) ? Si oui reportés sur la seule case 250?

– Remplir un 2042 C dans la partie Pinel (sur le millésime 2021 il n’apparaît plus visiblement, je ne l’ai trouvé que sur le 2042 RICI) avec investissement en 2018 sur 9 ans. Mais dois-je mettre dans la case 7QS (9 ans Pinel 2018) le montant total de Logement TTC + tous les frais annexes (là aussi liés au prêt)?

– Envoyer le tout et demander le report sur ma déclaration « normale » par l’administration?

Désolé tout cela me dépasse un petit peu…

Bonjour,

Si vous comptiez déclarer au foncier « réel » (recommandé si vous avez contracté un prêt et ce qui semble être votre cas), ce que vous a dit votre conseiller est malheureusement inexact…

Vous devez en effet faire votre 2044 (en plus de la 2044EB et de la 2042C) sur laquelle vous reporterez vos frais de 2020 : en théorie, vous ne pouvez donc pas reporter les frais payés en 2018 (assez importants si on prend en compte les frais de garantie et de dossier) et ceux de 2019.

Bonjour,

On a acheté en 2020 (pour bénéficier de la loi PINEL) un appartement avec emplacement de parking : sur l’acte du notaire le prix de l’appartement seul est de 278 000 EUROS ET 22 000 EUROS pour le parking.

Nous l’avons mis en location en MARS 2021 avec un seul bail (même locataire) : le montant du loyer plafonné pour respecter le seuil PINEL et nous avons mis l’emplacement à 150 euros. Aujourd’hui doit-on déclarer uniquement le prix de l’appartement ? et pour l’année prochaine sur les revenus fonciers doit-on inscrire les revenus de l’emplacement (second immeuble) ?

Est-on hors la loi si notre bail est unique ?

Merci beaucoup pour votre réponse.

Gilles

Bonjour Gilles,

Peut-être ai-je mal compris votre message mais attention si le loyer total du bail unique dépasse le loyer plafonné ! Si c’est le cas, vous ne respectez pas la loi Pinel. Je e vous recommande de faire une régularisation rapidement :

– Soit vous divisez votre bail en deux baux distincts : l’un pour l’habitation au loyer plafonné et le second à 150€ pour la place de parking. Dans ce cas seul le montant du bien peut être intégré à l’assiette de défiscalisation

– Soit vous conservez un seul bail avec l’habitation et la place de parking mais le loyer global doit être égal au loyer plafonné. Dans ce cas, vous pouvez également intégrer le prix de la place de parking à l’assiette de réduction d’impôt Pinel

Si le loyer global est bien au loyer plafonné (dont 150€ de loyer pour la place de parking), alors ne prenez pas en compte le début de cette réponse.

Si le bien a été achevé en 2021, vous devrez faire votre déclaration 2042-C l’année prochaine. S’il a été achevé l’année dernière, vous devrez faire cette déclaration cette année.

Vous déclarerez vos loyers l’année prochaine mais pensez bien à déclarer vos dépenses déductibles de 2020 comme les intérêts d’emprunt, les frais de dossier et de garantie du prêt ou encore l’assurance emprunteur.

Cyrille

Bonjour Cyrille, merci pour cet article précis et clair. Vos réponses aux commentaires sont également d’une grande aide. Si vous avez quelques minutes, nous aimerions avoir vos conseils … Peut-être que nous sommes les champions des retards de livraison ! Je vous explique : signature en 2017 d’un Pinel avec date de livraison prévue pour fin 2018. Au final, nous récupérons le bien en juin 2021 (si tout va bien). Faillite du MOE, promoteur peu réactif, crise covid… Nous approchons du délai de 30 mois de période légale entre la date de signature et la DAT. Grosse bêtise de notre part (nous aurions dû tomber sur votre site plus tôt), nous n’avons encore rien déclaré aux impôts. Je comprends que nous aurions dû au moins déclarer les frais de notaires, frais intercalaires. Un comptable m’a informé que cela n’était plus nécessaire après autant d’années car les frais de notaires ne seront plus déductibles. Je voulais votre avis sur le sujet et peut-être vos conseils … Merci à vous.

Bonjour Céline,

On est jamais à l’abri d’un retard de livraison malheureusement…

Vous auriez du en effet déclarer vos frais intercalaires, frais de dossier, garantie (caution ou hypothèque) et assurance emprunteur.

Attention cependant, les frais de notaire ne sont pas à déclarer et à déduire car ils entrent dans l’assiette de réduction d’impôt de votre Pinel.

Plusieurs de mes clients ont pu demander une rectification de leur formulaire 2044 à l’administration fiscale pour prendre en compte ces coûts non déduits. La date est largement dépassée mais je vous conseille tout de même de faire une demande à votre interlocuteur fiscal depuis la messagerie sécurisée du site des impôts.

Cyrille

Bonjour,

Mon bien a été achevé et livré en novembre 2020. J’ai payé des frais d’emprunts en 2019 et 2020.

Je vais donc déclarer pour la première fois mon bien en loi pinel cette année. Pourrais-je déclarer les frais d’emprunts de 2019 et 2020 sur cette même déclaration ? Ou aurais-je dû déclarer les frais d’emprunts de 2019 l’année dernière ?

Merci de votre aide

Mickaël

Bonjour Mickael,

Vous auriez du déclarer les frais d’emprunt l’année où vous les aviez payés. En théorie, il n’est donc pas possible de passer les intérêts 2019 avec ceux de 2020 en 2020. Si vous voulez faire les choses « proprement », vous pouvez essayer de demander une déclaration auprès de l’administration fiscale.

Bien à vous,

Cyrille

Bonjour,

J’ai fait l’acquisition un appartement VEFA en octobre 2019.

L’appartement me sera livré dans 2 jours, soit le 18/12/2020.

J’ai lu votre alerte ci dessous:

« si vous achetez votre Pinel avec un prêt bancaire et que l’année de signature chez le notaire est différente de celle de la livraison du bien : vous devrez déclarer le montant des frais de financement (intérêts, frais de garantie, frais de dossier…) dans votre annexe 2044 à la déclaration d’impôts même si le bien n’est pas encore achevé/livré. »

Cela m’inquiète, cela aura t’il un impact puisque je n’ai pas déclaré les intérêts intercalaires ? Puis je toujours le faire puisque nous sommes encore dans l’année de déclaration des revenus 2019?

Merci par avance pour votre aide.

Bonjour Dominique,

En théorie, il aurait été préférable de le faire sur votre déclaration d’impôts de 2019 en effet…

Vous pouvez toujours demander une régularisation auprès de l’administration fiscale (via votre messagerie sécurisée impots.gouv.fr).

J’espère que la livraison de votre appartement s’est bien passée !

Passez de belles fêtes.

Cyrille

Bonjour,

Je fais construire une maison pour du pinel qui sera terminée mi-décembre 2020. Puis-je la déclarer pour l’année 2020 afin de bénéficier de la réduction d’impôts, mais ne la louer qu’à partir de 2021?

Je vous remercie pour votre retour

Bonjour,

Effectivement, vous devez faire la déclaration pour réduire votre fiscalité dès 2020.

En l’absence de loyers, vous constaterez un report à imputer sur les loyers futurs si vous déclarez vos revenus fonciers au régime réel (formulaire 2044).

Bien à vous

Cyrille

Bonjour,

avez vous un numéro téléphone ou on peut vous joindre ?

Merci par avance de votre réponse.

Bonjour,

Je ne peux pas répondre à toutes les sollicitations téléphonique sans rendez-vous (je fais passer mes clients en priorité, j’espère que vous comprendrez). Par contre, je suis disponible par mail sans problème : cyrille@invest-aide.fr

A bientôt,

Cyrille

Bonjour, peut on inclure dans sa déclaration Pinel le parking loué en même temps au même locataire , et dont le prix d’acquisition n’était pas dissocié de celui de l’appartement? et si non, comment déclarer les loyers du Parking? sur quel formulaire et à qu’elle rubrique, comment estimer son prix d’acquisition, qui n’était pas dissocié lors de l’achat?

Merci pour votre réponse.

Bonjour,

Si le promoteur ne vous a pas précisé le prix du parking et qu’il n’est pas non plus précisé dans l’acte notarié, cela est compliqué.

Vous pouvez éventuellement estimer le prix du parking et le soustraire au prix total mais en cas de contrôle, vous devrez justifier le prix retenu auprès du fisc. C’est la raison pour laquelle il est souvent préférable de demander la ventilation au promoteur en amont de la signature chez le notaire.

Dans tous les cas, vous ne pourrez pas bénéficier de la réduction d’impôt Pinel sur le prix du parking ainsi déduit. Le prix de revient indiqué au moment de l’engagement Pinel doit bien être diminué du prix du parking (formulaire 2044 EB et 2042 c).

Les loyers générés par le parking doivent être indiqué dans la 2044, sur une nouvelle colonne (car local distinct).

Bien à vous,

Cyrille

Bonjour,

J’ai acquis un appartement loi Pinel en février 2020, livré fin mai 2020. Je vous remercie de bien vouloir me confirmer que la déclaration 2044 EB sera bien à réaliser seulement en 2021 même si l’achèvement des travaux date du 30/12/2019. Cordialement. Catherine

Bonjour Catherine,

Effectivement, vous avez acquis cette année un bien déjà achevé. Vous devrez donc déclarer votre bien sur le 2044 EB l’année prochaine.

Bonne journée,

Cyrille

J’aimerais que vous m’envoyer, si elle est gratuite uniquement, votre méthodologie de déclaration PINEL en vue de mes déclarations 2044 EB, 2042-C, 2044 régime réel (et éventuellement la H1 H2 pour exonération de taxe foncière) que j’aurai à faire l’année prochaine … Cdt Jérôme

Bonjour,

La notice gratuite vous est envoyée par mail. Il suffit de rentrer votre adresse email dans le formulaire de cette page.

Cyrille

Bonjour,

Effectivement les explications que vs donner sont les plus clair que j’ai trouvé

Mais je reste perdu

Nous avons acheté notre logement en VEFA en décembre 2018 donc frais notre notaire frais de dossier à la banque payé en 2018.

Pour 2019 nous avons acheté (commandé) la cuisine ainsi qu’un garage ( acompte versé ).

Nous avons payé des intérêts intercalaires durant tte l’année…

Achèvement des travaux février 2020.

Je suis totalement perdu car j’ai l’impression que cette année je ne doit rien déclarer alors que j’ai eu des frais mais effectivement pas encore de recette ?

Pouvez vous m’aider svp?

Bonjour,

Vous devez effectivement déclarer vos frais dans la 2044. Cela ne concerne toutefois que vos intérêts d’emprunt (intérêts, frais de dossier et de garantie, assurance emprunteur). Vous ne pouvez pas déduire cette année les frais de dossier et de garantie, ils auraient du être déclarés l’année dernière. Je vous conseille de contacter l’administration fiscale pour récupérer cette somme dans vos déficits fonciers.

Les frais de notaire, l’acompte du garage et de la cuisine seront à ajouter au prix de revient l’année prochaine.

Cyrille

Bonjour,

Merci pr votre retour.

Dc l’an prochain en prix de revient je note le montant de mon emprunt globale maison plus travaux et notaire ?

Bonjour, merci pour toutes ces informations. Je ne comprends pas ce qu’il faut indiquer dans la case 7RB (Pinel acheté en 2017 : 149 000 + parking 6000€)

merci de votre aide

Bonjour,

Vous devez reporter le prix de revient de votre opération dans cette case. Il s’agit du montant de l’investissement, du parking (si inclus dans le bail) et des frais afférents (notaires et commissions d’intermédiaires).

Bonjour Cyrille, J’ai acheté un appartement en VEFA au prix de 350000€ qui est achevé en 2019 dans le cadre de PINEL. Avant la livraison, j’ai demandé un travaux d’amélioration au promoteur qui coûte 500€. Je voudrais savoir si ces 500€ peuvent être déclarés comme frais de dépense d’amélioration, sachant que les travaux ont été engagés avant la livraison par le promoteur qui construit l’immeuble?

Merci beaucoup à l’avance de votre réponse!

Bonjour,

S’agit-il de la livraison ou de la date d’achèvement ? Ce détail a son importance.

Si les travaux sont postérieurs à la date d’achèvement (et antérieurs à la date de livraison donc), ces frais pourront être comptabilisés en dépenses d’amélioration dans votre 2044. A condition que ces travaux soient bien déductibles.

Si les travaux sont bien antérieurs à la date d’achèvement, je pense que vous n’aurez pas d’autre choix que de l’intégrer au prix de revient.

Dans votre cas, vous avez tout intérêt à déduire ces frais et à ne pas les ajouter au prix de revient puisque vous dépassez le plafond global de 300 000€.

Je pense que vous pouvez demander confirmation auprès de l’administration fiscale.

Désolé de ne pas pouvoir vous aider plus.

Cyrille

Bonjour

Tout d’abord merci pour votre article car il est tellement difficile de s’y retrouver lorsque l’on est novice….

J’ai trouvé pas mal de réponses à mes questions mais en pratique je ne sais pas trop comment faire?

J’ai acheté suite à un désistement, en septembre 2019 (date de signature chez le notaire) un logement en VEFA. La remise des clefs est prévue pour septembre 2020.

J’ai fait un prêt bancaire pour lequel j’ai commencé à payer (intérêts d’emprunt, frais de dossier…).

J’ai lu que je pouvais déclarer ces frais en PINEL sur 2019 mais en pratique je ne sais pas comment faire. On me demande de compléter le formulaire 2044EB pour un engagement de location, hors je n’ai pas encore les réponses aux questions puisque le logement n’est pas encore loué (prix du loyer, nom du locataire, …)

Et sur le formulaire 2044 je ne vois pas « la case » qui correspond à ma situation…

Pouvez-vous m’aider svp? Merci…

Pour être un peu plus précis, j’ai déjà un investissement en Scellier pour lequel je complète le formulaire 2044SPE, je ne peux donc pas sélectionner les 2 formulaires 2044 et 2044SPE sur le site de déclaration des impôts… Je suis perdu!

Cette précision a son importance.

Vous devrez dans ce cas faire la déclaration sur la 2044-S en ajoutant vos intérêts d’emprunt dans la case correspondante.

Bonjour,

Dans votre cas, vous n’avez rien d’autre à faire que de déclarer la 2044 si vous déclarez au réel (à priori l’option la plus intéressante puisque vous avez contracté un prêt et avez donc des charges financières à déduire).

Vous devez reporter les frais d’emprunt (frais de dossier, frais de garantie, intérêts d’emprunt et assurance emprunteur) dans la 2044 dans la cellule correspondante. Si vous ne voulez faire aucune erreur, vous pouvez vous aider de mon logiciel (qui vous sera utile pour votre prochaine déclaration 2044 et 2042-C).

La 2044 EB et la 2042 C devront être faites l’année prochaine.

En espérant vous avoir aidé.

Cyrille

Bonjour et merci pour vos explications claires concernant le dispositif Pinel.

J’ai néanmoins une question concernant la déduction des travaux. Nous avons acquis un appartement en décembre 2018 puis installé une cuisine d’environ 3.000€ début 2019. Pouvons-nous déduire ces 3,000€ en totalité ou seulement 50% tel que cela semble indiqué.

Si la deuxième option est la bonne, les 50% restants pourront ils être déduits l’an prochain ?

Merci par avance pour votre réponse et votre avis.

Cordialement

Bonjour,

Vous n’avez pas de chance car vous êtes dans un cas très particulier…

Pour éviter que les bailleurs reportent leur travaux suite à l’année blanche en 2018, l’administration a mis en place un système anti-report.

Les travaux qui étaient effectués en 2018 sont déductibles de nouveau à hauteur de 50% en 2019.

Les travaux effectués en 2019 sont déductibles en totalité à condition qu’il s’agisse de travaux urgents ou que le bien soit acquis en 2019. Dans le cas contraire, ils ne sont déductibles qu’à hauteur de 50%.

Ainsi les bailleurs étaient incités à faire leur travaux dès 2018 et de ne pas attendre 2019.

Dans votre cas, vous êtes donc pénalisé puisque vous ne pouvez déduire que la moitié des travaux en 2019. L’autre moitié ne sera pas reportable l’année prochaine.

Demandez tout de même plus de précisions à l’administration fiscale. Elle pourrait être clémente car dans votre cas vous n’aviez pas le choix de reporter ces travaux.

Bon weekend,

Cyrille

Merci pour votre réponse. Même si la situation n’est pas la meilleure, au moins les choses sont claires.

J’avais écrit en parallèle à l’administration et sa réponse m’étonne : on m’indique que le prix de cette cuisine aurait dû être intégré dans le prix de revient de l’appartement (acquis fin 2018, moment auquel nous ne savions absolument pas encore si nous souhaitions intégrer un tel équipement), qui est supérieur a 300.000€. Or le bail a été signé en avril 2019 et la cuisine installée après. D’après l’arrêt du 28.11.2007 nous aurions fait les choses dans les règles pour intégrer le montant des travaux dans la déclaration de cette année. Sans vous prendre trop de temps, pensez vous notre démarche correcte ou celle de l’administration est elle indiscutable ? Merci et excellent week-end !

Je ne suis pas fiscaliste mais si votre logement n’a pas été livré avec la cuisine, vous ne pouvez pas intégrer votre cuisine au prix de revient du Pinel puisque son installation est postérieure à la date d’achèvement du bien. La remarque de l’administration fiscale n’est donc pas très logique.

Si vous respectez l’arrêt du 28/11/2007, vous pouvez alors déduire votre cuisine mais à 50%. Sachant que vous dépassiez les 300 000€ avec la cuisine, il n’y a donc pas de regret à avoir puisque si vous l’aviez commandé auprès du promoteur, elle n’aurait pas généré de réduction d’impôt.

Merci!

Bonsoir Cyrille,

Bravo pour votre site et vos magnifiques explications qui me sont d’une grande aide.

Je débute avec la déclaration « Pinel » et me demandais si je devais remplir l’annexe 2044 alors que j’ai acquis mon bien en décembre 2019 et qu’il n’est loué que depuis janvier 2020. On m’a conseillé de ne pas tenir compte de cette annexe pour cette année, et je me demandais s il n’était quand même pas judicieux de la remplir ne serait-ce que par rapport aux frais de prêt bancaires ou autres intérêts engagés depuis 2018 pour l’acquisition de ce bien sui était en construction.

J’ai par contre bien rempli les annexes 2044 EB et 2042 C.

Merci par avance de votre réponse.

Bien à vous.

Mr Merlin

Bonjour Marc,

Merci pour votre retour positif sur mes articles !

Si vous avez acheté votre bien avec un crédit, vous avez plus de charges à déduire. Si elles dépassent 30% des loyers en « rythme de croisière », il est effectivement conseillé de déclarer au réel avec la 2044. Le régime réel vous engage durant 3 ans.

Puisque c’est le cas, il est plus intéressant de déclarer la 2044 dès cette année. Vous pourrez comptabiliser les frais de garantie et de dossier qui viendront imputer vos bénéfices fonciers futus (et ainsi vous faire gagner en moyenne 47,2% – 30% d’impôt et 17,2% de contributions sociales – de ces dépenses, en fonction de votre niveau d’imposition). Attention cependant, les dépenses déclarés doivent avoir été payées durant l’année déclarée. Vous pourrez donc ne déduire que les intérêts d’emprunt (si payé en 2019), assurance emprunteur et éventuellement des charges d’exploitation du bien.

Pour les frais de dossier et de garantie, vous devrez régulariser votre situation auprès de l’administration fiscale car cette déclaration aurait du être faite l’année dernière.

Bon weekend

Cyrille

Bonjour.

Même si ma question ressemble à celles de ci-dessus… je me permets :

Logement en VEFA acquis en 2017 pour 230000€, livré et loué mi 2019.

J’ai omis de faire les déclarations les années précèdentes pour déduire les intérêts et assurances.

Je me lance donc cette année avec les déclarations 2042, 2042C (intégrée à la 2042 lorsque l’on déclare en ligne, si je ne me trompe, en cochant les cases qu’il faut), 2044 et 2044EB.

Une question me reste : Je veux m’engager pour 9 ans, et donc cocher la case 7QN.

J’avais mis 230000 dans la case 7 QN, mais un conseiller de ma banque m’indique qu’il faut indiquer le montant de la réduction d’impôt dans cette case, soit 230000*0.18/9 = 4600€.

Je voudrais savoir si ce conseiller a juste, ou s’il faut indiquer 230000 ? (le résultat n’est bien sûr pas le même !…).

Il faudra éventuellement que je fasse une demande pour les 2 années précèdentes, pour récupérer l’avantage dû aux intérêts du prêt, depuis 2017 ? (question secondaire…).

Je vous remercie pour toutes les infos que j’ai déjà obtenues !

Bonjour,

Vous avez bien fait de poser la question car votre conseiller bancaire se trompe… Lors de la première année de déclaration, vous devez renseigner le prix de revient (prix d’achat+frais de notaire) dans la case 7QR (ou 7QT si Pinel Outre-Mer). Ce sont les années suivantes où vous reporterez le montant de la réduction d’impôt (à savoir 2% du prix de revient durant 9 ans). Pour information, le prix de revient est le prix d’achat majoré des frais de notaire et éventuellement la commission d’intermédiaire. Dans la limite de 5 500€/m2 et 300 000€ de Pinel par an.

Vous devrez voir clairement le montant de réduction d’impôt affiché dans la synthèse de votre déclaration fiscale.

Je vous conseille effectivement de demander à l’administration fiscale de corriger les deux dernières années. Ce sera surtout l’année 2017 qui sera importante puisque vous pourrez déduire les frais de dossier et de garantie bancaire qui représenteront plusieurs milliers d’euros dans votre cas (et donc probablement 1000 ou 2000€ d’impôts récupérés !).

Au plaisir

Cyrille

Bonjour.

Je vous remercie pour votre réponse claire et rapide, qui m’a enfin permis de finir ma déclaration.

L’estimation de mon impôt est bien passée en négatif (j’ai juste un avertissement comme quoi j’ai saisi un montant > à 100000€ dans une case, mais c’est ok, vu que j’ai saisi le prix d’achat dans la case 7QN (achat en 2017)).

Je vais voir pour faire la réclamation comme conseillé pour les années antérieures.

Bonne continuation.

NG

Bonjour,

Je suis dans presque le même cas que vous par rapport aux dates d’investissement, de livraison et de location.

Je n’ai pas non plus déclaré les frais d’emprunt bancaires, garantie bancaire, etc, suite à mon investissement en 2017.

Je souhaiterais savoir si vous aviez contacté les impôts et si vous avez eu un retour favorable pour le rattrapage des réductions pour les impôts 2018 et 2019.

Merci par avance pour votre réponse.

Bien cordialement.

Bonsoir Cyrille,

Un grand merci pour vos réponses claires et précises.

C’est un plaisir de vous lire, il faudrait des personnes comme vous à la rédaction des formulaires, notices des impôts, lol.

Nous savons maintenant ce que nous devons faire pour cette année, et nous reviendrons vers vous l’année prochaine.

Encore un grand merci,

Cordialement

Marie et Louis

Bonjour,

merci pour votre disponibilité et vos réponses

Malgré vos explications, pouvez-vous me confirmer que pour la déclaration Pinel lors de la 2éme année, on remplit le formulaire 2042C en entier (loyers, charges etc) et non pas que la ligne du montant de la réduction d’impôt à reporter ?

et où reporter un déficit foncier antérieur non déduit l’année précédente ?

en vous remerciant

Cordialement

Hélène

Bonjour Hélène,

La deuxième année, vous devez reporter le montant de réduction d’impôt sur la 2042-C (2% du prix de revient).

Les loyers, charges et autres sont à reporter sur la 2044 si vous déclarez au réel.

Le déficit foncier des années antérieures se reporte à la fin de votre 2044.

Cyrille

merci beaucoup pour les précisions, c’est super, j’y suis enfin arrivée

Bonjour,

Merci pour toutes les précisions ci-dessus, et le temps consacré

J’ai néanmoins une question spécifique:

Les années précédentes j’ai déclaré en micro-foncier des loyers d’un meublé, (ma résidence principale, sans moi)

Puis en Juillet 2019 acte notarié pour achat d’un T2 en VEFA avec PINEL en indivision avec mon conjoint, nous sommes non pacsés, non mariés.

A ce jour le T2 non livré, et donc pas de locataire pour 2019, mais par contre nous avons payé les frais d’emprunts et caution, et mensuellement les intérêts, les assurances, dès août 2019

Puis-je déclarer cette année encore pour les revenus 2019 les montants perçus du meublé en Micro-foncier ou dois-je les déclarer en réel dès cette année?

La 2044EB est-elle impérative cette année pour le T2-Pinel.

Vu, l’ indivision, devons-nous faire chacun une 2044EB ?

En vous remerciant par avance

Cordialement

Marie et Louis

Bonjour Louis,

Une location meublée (avec bail meublé et inventaire en bonne et due forme) doit en théorie se déclarer en micro-BIC pour profiter d’un abattement de 50% sur vos loyers (bien plus avantageux que les 30% en micro-foncier). Si vous avez bien déclaré en micro-foncier, je vous conseille de vous rapprocher de l’administration fiscale pour régulariser et récupérer les impôts trop versés si cela est encore possible.

Si vous avez perçu des loyers meublés en 2019, je vous conseille de bien les déclarer en micro-BIC cette année. Ces revenus ne seront pas mutualisés avec les revenus fonciers. Vous pourrez ainsi déclarer en réel vos revenus fonciers et en micro les revenus meublés.

La 2044-EB devra être déclarée après l’achèvement du bien. Ce formulaire est propre au bien et non au foyer fiscal, un seul exemplaire suffira. Vous devrez indiquer que votre couple est le propriétaire en indivision.

Je reste à votre disposition si vous avez des questions.

Cyrille

Bonjour, Je vous remercie d’avance pour votre présentation sur ce sujet si complexe et vos interventions dans les Questions/réponses.

J’ai des questions en suspens, si vous pouvez m’aider:

Nous avons construis mon conjoint et moi notre bien en recourant à un crédit immobilier, 50/50. Nous sommes ni mariés, ni pacsés

1/ Nous devons chacun faire notre déclaration de revenus et Pinel en divisant par 2 le montant : du prêt? des charges (intérêts, frais de dossier, frais d’assurance emprunteur?), des loyers perçus pour nos déclaration distincte

Mon bien a été achevé l’année dernière (bien achevé et loué depuis le 01/11/2019), pouvez-vous me confirmer les formulaires de déclarations à remplir pour cette 1ère année (2044 EB pour la durée de l’engagement, la 2042 C, la 2044 ??)

D’avance merci pour tout, dans l’attente de votre retour Cyrille

Bonjour,

C’est toujours un plaisir de vous aider 🙂

Vous devez reporter les montants sur la 2044 selon votre quote-part. Donc 50% de loyers et charges.

Idem pour la 2042-C, elle est propre à votre foyer fiscal (distinct de celui de votre conjoint). Vous devez reporter la moitié du prix de revient du bien sur ce formulaire.

Par contre, les déclarations 2044 EB et H1/H2 sont propres au bien en lui-même. Vous devez donc faire une unique déclaration.

Cyrille

Bonsoir

J’ai fait l’acquisition d’un PINEL de 200000€ en 2018 et mis en location des le 01/2019 en France. Quelle valeur decaleer en report 1/9? 4678€? Merci de votre aide

Bonjour,

Si vous vous êtes engagé sur 9 ans, vous devez reporter le montant dans la cellule « report 1/9ème ».

Dans tous les cas, vous devez inscrire 2% du prix de revient que vous avez calculé l’année dernière. Vous devrez le faire jusqu’à la fin de la période d’engagement. En cas de réengagement de 3 ans, vous devrez indiqué 1% du prix de revient.

Cyrille

Bonjour, merci pour votre article.

J’ai besoin d’aide sur un point précis que vous évoquez en début d’article. Je loue un bien en Pinel et un parking rattaché au logement, mais en deux baux séparés. Sur quelles lignes faire la ventilation entre les loyers du logement et les loyers du parking ?

merci de votre aide

Cordialement

Bonjour,