Vous souhaitez simuler l’impôt locatif d’un investissement locatif ? Je vous propose des solutions de calcul de la rentabilité et de l’impôt pour votre projet locatif.

Mais avant, je vais revenir sur le calcul de l’impôt sur le revenu locatif.

Simuler son impôt sur les revenus locatifs

L’impôt sur les revenus locatifs se divise en deux grandes catégories : la fiscalité des revenus fonciers et le régime fiscal de la location meublée (BIC ou Bénéfices Industriels et Commerciaux).

Le calcul de l’impôt des revenus locatifs est très différent d’une catégorie à l’autre.

La fiscalité des revenus fonciers

Les revenus fonciers sont issus de la location d’un bien immobilier loué en nu (en direct ou indirect). Par conséquent, sont concernés par les revenus fonciers :

- Un appartement ou une maison louée en nu ;

- Des revenus de SCPI (sociétés civiles de placement immobilier) ;

- Une location au travers d’une SCI (société civile immobilière) ;

- Un bail commercial ou la location de bureaux ;

- Etc.

Les revenus fonciers doivent être ajoutés à votre déclaration des revenus à l’option micro foncier (abattement de 30%), ou à l’option au réel.

Si vous empruntez pour acheter votre appartement ou si vous avez des travaux à réaliser, l’option réelle est plus intéressante. En réalité, elle l’est dès que vos charges dépassent 30% de vos loyers.

Parmi les charges déductibles, on retrouve entre autres :

- La taxe foncière

- Les charges de copropriété non récupérables sur le locataire

- Les intérêts d’emprunt

- Les frais de réparation et travaux

Notez cependant que dès que vos loyers dépassent les 15 000€ annuels, vous devez déclarer au réel quoiqu’il advienne.

Le régime réel vous engage sur une durée de 3 ans. Vous ne pouvez donc pas arbitrer tous les ans en votre faveur.

Le résultat foncier est soumis au barème de l’impôt sur le revenu et aux prélèvements sociaux (17,2%). Par conséquent, en l’absence de charges élevées, ce type de location est relativement confiscatoire.

Pour rappel, l’impôt sur le revenu est fonction de :

- Votre taux marginal d’imposition (0%, 11%, 30%, 41% ou 45%)

- Votre quotient familial.

D’autres pistes peuvent être explorées pour éviter cet impôt important :

- Investir dans un bien immobilier avec de lourds travaux pour générer un déficit foncier. Le déficit excédentaire pourra être reporté les années suivantes. Attention cependant à ne pas faire des travaux pour faire des travaux… D’autant plus qu’à l’épuisement des déficits, la fiscalité revient au galop. Gardez également en tête que tous les travaux n’ouvrent pas droit à la déduction.

- Investir dans un programme en loi Pinel : il s’agit d’une loi de défiscalisation dans le neuf. Vous achetez un bien neuf et le louez à un loyer modéré. En contrepartie, vous bénéficiez d’une réduction d’impôt de 17,5% du prix d’acquisition. Ce type d’opération est intéressant à condition de bien choisir le bien (évitez les prix gonflés par les promoteurs et assurez-vous d’investir dans des zones à potentiel).

- Basculer sur la fiscalité du loueur meublé professionnel. Vous bénéficierez d’une fiscalité beaucoup plus attractive (l’abattement est plus élevé en régime micro ou vous pouvez comptabiliser des amortissement en régime réel). Ce statut ne se prête pas à tous les biens car ils doivent être meublés : les petites surfaces pourront être loué à des étudiants ou jeunes actifs, les plus grandes en colocation. Le LMNP n’a pas que des avantages : plus de turn-over et de vacances locatives, de l’usure sur le mobilier etc.

Un exemple de simulation de l’impôt sur les revenus fonciers

Je vais prendre l’exemple d’un investisseur qui encaisse 14 000€ de loyers chaque année.

Il a le choix entre :

- L’option au micro-foncier : 14 000€ x (1 – 30%) = 9 800€ de revenus nets seront fiscalisés et soumis aux prélèvements sociaux

- L’option au réel. Imaginons qu’il ait de manière récurrente 3 000€ de charges déductibles chaque année. Le revenu foncier net imposable sera donc de 14 000€ – 3 000€ = 11 000€

Dans cet exemple, il est donc préférable pour l’investisseur de déclarer au micro-foncier car l’assiette imposable sera plus faible.

Si son taux marginal d’imposition est de 30%, il paiera :

- Au micro-foncier : le montant d’impôts sera de 9 800€ x 30% = 2 940€ et 9 800€ x 17,2% = 1 686€ de prélèvements sociaux (CSG CRDS)

- Au réel : 11 000€ x 30% = 3 300€ d’impôts sur le revenu supplémentaire et 1 892€ de prélèvements sociaux

A présent, supposons qu’il effectue 6 000€ de travaux exceptionnels. S’il déclare au réel, ses revenus fonciers nets seront de 14 000€ – 3 000€ – 6 000€ = 5 000€.

Il est donc plus intéressant de déclarer au réel la première année. MAIS : souvenez-vous qu’il devra s’engager sur 3 ans.

L’assiette imposable sur 3 ans est donc de :

- Au micro-foncier : 9 800€ x 3 = 29 400€

- Au réel : 5 000€ + 11 000€ + 11 000€ = 27 000€

Il est donc plus intéressant ici de déclarer au réel même si l’investisseur doit s’engager sur 3 ans.

En revanche, si le montant des travaux était plus faible (inférieur à 3 600€), l’investisseur aurait du rester au micro-foncier.

La fiscalité des revenus meublés non professionnel LMNP

Si vos revenus meublés ne dépassent pas 23 000€ ou représentent moins de la moitié de vos revenus totaux le cas échéant, vous pouvez exploiter une location meublée avec le statut de Loueur Meublé Non Professionnel (LMNP).

Ce statut présente un avantage de taille grâce à sa fiscalité très réduite.

Si vos charges et amortissements représentent moins de 50% des loyers, vous pouvez déclarer en micro-BIC à l’administration fiscale. Dans ce cas, seule la moitié de vos revenus sont soumis au barème de l’impôt sur le revenu et les prélèvements sociaux.

Si vous faites appel à un emprunt bancaire pour acheter, vos charges et amortissements représenteront plus de la moitié de vos loyers. Dans ce cas, déclarez votre location avec le régime réel. Pour cela, vous aurez besoin d’un expert comptable pour décompter les charges et les amortissements (usure de votre appartement et des meubles, environ 2% à 3% du prix du bien).

Le régime réel vous permettra de ne pas payer d’impôts pendant de nombreuses années.

Pour savoir comment choisir entre le régime réel et le régime micro BIC, utilisez le comparateur d’option meublé ci-dessous :

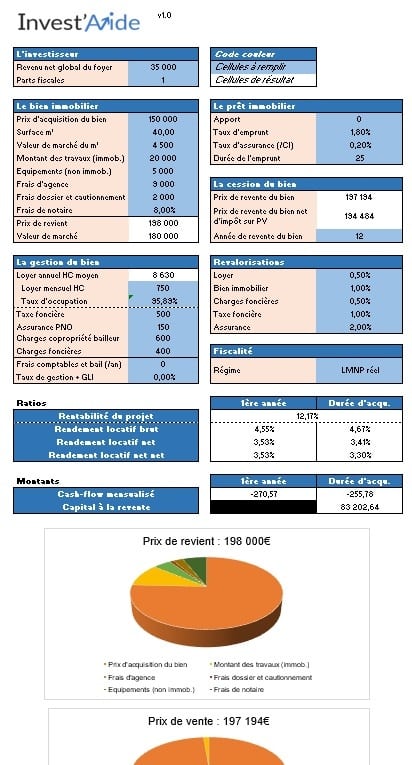

Notre simulateur de rentabilité pour le calcul de la fiscalité des revenus locatifs

Si vous souhaitez calculer la fiscalité de votre investissement immobilier, ou plus généralement la rentabilité ou le flux de trésorerie (effort d’épargne ou cash-flow), vous pouvez vous aider de mon simulateur de rentabilité immobilière.

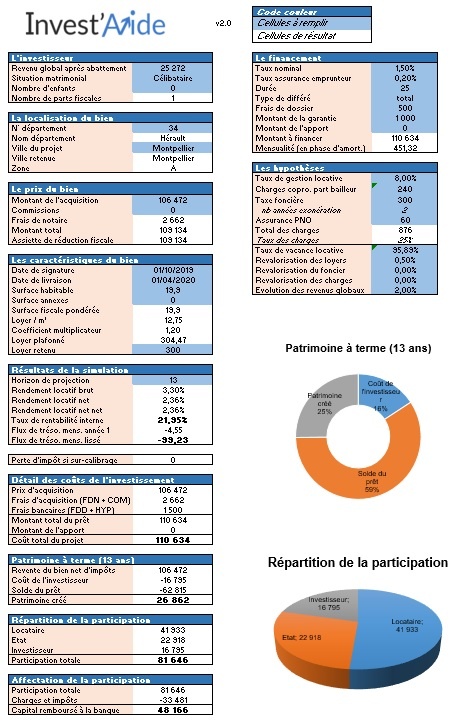

Calculer la fiscalité immobilière d’un Pinel

Pour les calculs de rentabilité et de réduction d’impôt Pinel, j’ai développé un outil de simulation Pinel qui vous permettra de calculer avec précision les indicateurs de prise à la décision.

Vous pourrez ainsi, en fonction du prix de revient du bien immobilier, obtenir la réduction d’impôt mais aussi l’impôt foncier généré, le calcul des mensualités de crédit et les indicateurs de rentabilité :

- Effort d’épargne ;

- Rendement locatif brut, net et net net ;

- Le taux de rentabilité interne pour connaître la rentabilité finale du bien.

En savoir plus sur le LMNP

- Comment fonctionnent les revenus fonciers ?

- La défiscalisation immobilière

- Le LMNP : comment cela fonctionne-t-il ?

- Quelle est la fiscalité des revenus fonciers ?

Vous souhaitez faire le point sur vos finances ?

Nous vous proposons un audit patrimonial sur-mesure. Prenez un premier rendez-vous gratuit avec un conseiller !