Vous envisagez l’investissement locatif mais êtes incertain sur l’évaluation de sa rentabilité ? Le concept du TRI immobilier vous semble flou, y compris son calcul ?

Cet article est votre guide pour comprendre le TRI immobilier, calculer sa rentabilité et prendre des décisions immobilières éclairées.

Le TRI, ou taux de rendement interne, évalue la profitabilité d’un investissement immobilier en intégrant tous les flux financiers (revenus locatifs, dépenses, impôts, intérêts d’emprunt, plus-value). Il permet de comparer divers investissements en ajustant les flux de trésorerie selon un taux qui reflète le risque et le coût du capital.

Nous allons décomposer le calcul du TRI de manière simple, avec des exemples pratiques et des conseils pour faciliter le processus. Découvrez comment le TRI peut être un outil précieux pour juger la rentabilité de vos investissements immobiliers.

Prêt à explorer le TRI immobilier ? Commençons !

Comprendre le TRI immobilier

Dans cette section, nous allons vous guider à travers les subtilités du TRI immobilier, un indicateur essentiel pour évaluer la rentabilité d’un investissement locatif. Nous expliquerons ce qu’est le TRI, son importance et en quoi il se distingue d’autres mesures de rentabilité.

Qu’est-ce que le TRI en immobilier ?

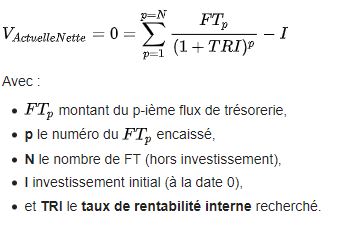

Le TRI, ou taux de rendement interne, est un taux qui, appliqué à la valeur actuelle nette (VAN) de tous les flux financiers d’un projet immobilier, la ramène à zéro. En d’autres termes, la VAN représente la somme des flux de trésorerie, ajustés à leur valeur actuelle, engendrés par le projet. Un TRI supérieur au coût du capital indique que le projet est rentable.

La formule du TRI est exprimée comme suit : VAN = – CI + \(\sum_{t=1}^{n} \frac{FT_t}{(1+TRI)^t} = 0\), où CI est le coût initial de l’investissement, \(FT_t\) représente le flux de trésorerie à la période t, et n la durée du projet.

Pourquoi le TRI est une mesure clé dans l’investissement immobilier ?

Le TRI est essentiel dans l’investissement immobilier pour plusieurs raisons :

- Il permet de comparer divers types d’investissement (assurance vie, obligations, actions), en considérant la répartition temporelle des flux de trésorerie et le risque associé à chaque option.

- Il aide à évaluer le potentiel financier d’un projet immobilier, prenant en compte tous les facteurs affectant la rentabilité, tels que les revenus locatifs, les dépenses, les impôts, les intérêts d’emprunt, et la plus-value.

- Il guide vers de meilleures décisions immobilières, en sélectionnant le projet avec le TRI le plus avantageux, selon vos objectifs de rentabilité et votre horizon d’investissement.

Par où commencer ?

Vous souhaitez faire le point sur votre situation patrimoniale mais vous ne savez pas par où commencer ? Nous vous proposons un premier rdv totalement gratuit avec un conseiller patrimonial.

Différences entre TRI, rentabilité et VAN

Le TRI, la rentabilité et la VAN sont trois indicateurs de rentabilité distincts :

- La rentabilité mesure le rapport entre le revenu annuel et le coût initial de l’investissement, sans considérer les flux de trésorerie futurs ni le temps. Elle peut être brute, nette, ou nette-nette selon les charges prises en compte.

- La VAN calcule la différence entre la valeur actuelle des flux de trésorerie et le coût initial de l’investissement, intégrant les flux futurs et le temps, mais pas le risque. Un projet est considéré comme rentable si la VAN est positive.

- Le TRI est le taux qui annule la VAN, prenant en compte les flux de trésorerie futurs, le temps, et le risque. Un projet est rentable si le TRI dépasse le coût du capital.

Cette section vous a offert une vue d’ensemble sur le TRI immobilier, un indicateur vital pour l’évaluation de la rentabilité d’un investissement locatif. Dans la section suivante, nous détaillerons comment calculer le TRI de votre projet immobilier étape par étape.

Calculer le TRI de votre projet immobilier

Découvrez comment déterminer le Taux de Rendement Interne (TRI) de votre investissement immobilier. Nous vous guidons à travers les étapes de calcul du TRI, en vous proposant une approche simple à l’aide d’un exemple concret et d’un tutoriel pour utiliser Excel. Maîtriser le TRI est essentiel pour évaluer la rentabilité de votre projet, à condition de bien comprendre les données nécessaires et de savoir utiliser les outils appropriés.

Les données nécessaires pour calculer le TRI

Pour estimer le TRI de votre investissement immobilier, vous aurez besoin des informations suivantes :

- Le coût initial de l’investissement, incluant le prix d’achat du bien immobilier, les frais de notaire, les frais d’agence, les travaux, etc.

- Les flux de trésorerie générés par le bien, c’est-à-dire les revenus locatifs et les dépenses (charges, impôts, intérêts d’emprunt, etc.).

- La valeur de revente estimée du bien immobilier, en prenant en compte la plus-value ou la moins-value potentielle.

- La durée de détention prévue du bien immobilier.

Il est essentiel d’estimer ces données avec précision, en se basant sur des sources fiables et en considérant les fluctuations potentielles du marché immobilier, de la fiscalité et du taux d’occupation.

La formule du TRI expliquée étape par étape

La formule pour calculer le TRI est : VAN = – CI + \(\sum_{t=1}^{n} \frac{FT_t}{(1+TRI)^t} = 0\), où CI représente le coût initial de l’investissement, FTt le flux de trésorerie de la période t, et n la durée du projet.

Pour trouver le TRI, il est nécessaire de résoudre cette équation en cherchant le taux qui annule la VAN. Cette recherche se fait par tâtonnement, en utilisant la méthode du taux d’actualisation qui consiste à ajuster le TRI jusqu’à obtenir une VAN proche de zéro.

Les étapes de cette méthode sont :

- Commencer avec un TRI initial, par exemple 5%.

- Calculer la VAN en utilisant la formule du TRI.

- Si la VAN est positive, augmenter le TRI; si elle est négative, le diminuer.

- Répéter les étapes 2 et 3 jusqu’à obtenir une VAN proche de zéro.

- Le TRI correspondant est celui de votre projet immobilier.

Exemple concret de calcul de TRI

Considérons l’achat d’un appartement de 50 m2 à 200 000 euros, avec un apport de 40 000 euros et un emprunt de 160 000 euros sur 20 ans à un taux de 1,5%.

Les revenus locatifs sont de 800 euros par mois, avec des charges de copropriété de 150 euros par mois, une taxe foncière de 100 euros par mois, un impôt sur le revenu de 200 euros annuels et une assurance de 50 euros par mois.

La revente de l’appartement est estimée à 250 000 euros après 10 ans.

Les données clés pour le calcul sont :

- Coût initial de l’investissement : 200 000 euros + 15 000 euros de frais de notaire = 215 000 euros.

- Flux de trésorerie annuels, incluant loyers, charges, taxe foncière, impôt, assurance et intérêts, avec une estimation finale de 253 616 euros la dixième année.

- Valeur finale estimée du projet à 250 000 euros.

- Durée du projet fixée à 10 ans.

En appliquant la méthode du taux d’actualisation, on débute avec un TRI de 5% pour ajuster progressivement jusqu’à obtenir une VAN proche de zéro, aboutissant à un TRI de 3,64% pour notre exemple.

Utiliser Excel pour calculer le TRI : un guide pratique

Si le calcul manuel du TRI vous semble complexe, Excel offre une solution simplifiée grâce à sa fonction de calcul du TRI. Voici comment procéder :

- Ouvrez un nouveau fichier Excel et nommez-le « TRI immobilier ».

- Entrez les années du projet dans la première colonne et les flux de trésorerie correspondants dans la deuxième, en indiquant le coût initial en négatif à l’année 0 et la valeur finale à l’année n.

- Dans une cellule vide, entrez la formule =TRI(B1:Bn+1) où B1:Bn+1 représente les cellules contenant les flux de trésorerie.

- Pressez Entrée pour afficher le TRI de votre projet immobilier.

Vous pouvez également vérifier la VAN en utilisant la fonction =VAN(B1:Bn+1) pour confirmer qu’elle est nulle ou proche de zéro.

Avec ces connaissances, vous êtes maintenant équipé pour calculer le TRI de votre projet immobilier, que ce soit via la méthode mathématique, un exemple concret ou Excel, et ainsi prendre des décisions éclairées en matière d’investissement immobilier.

Utiliser le TRI pour prendre de meilleures décisions immobilières

Le Taux de Rendement Interne (TRI) est un outil clé pour évaluer, comparer et décider sur des projets immobiliers. Il aide à déterminer la viabilité financière, comparer divers investissements, et négocier des financements plus avantageux.

Évaluer la pertinence d’un projet d’investissement grâce au TRI

Pour juger de la pertinence d’un investissement immobilier, il est essentiel de comparer le TRI du projet au coût du capital. Ce dernier varie en fonction de votre profil de risque, de vos objectifs d’investissement et des alternatives disponibles. Un projet est considéré comme viable si son TRI dépasse ce coût, et non rentable dans le cas contraire. Un TRI équivalent au coût du capital laisse place à une décision basée sur d’autres facteurs.

TRI minimal acceptable : comment le déterminer ?

Le TRI minimal acceptable est le seuil en dessous duquel un investissement ne répond pas à vos attentes financières. Pour le calculer :

- Estimez votre investissement total, incluant apport personnel et capacité d’emprunt.

- Fixez vos objectifs de retour financier en fonction de vos besoins et de votre horizon d’investissement.

- Utilisez la formule inverse du TRI pour trouver le taux qui annule la Valeur Actuelle Nette (VAN).

Exemple : Pour un investissement de 200 000 euros et un retour souhaité de 300 000 euros en 10 ans, le TRI minimal acceptable serait de 4,14%.

Comparer différents projets immobiliers avec le TRI

Le TRI permet de mettre en perspective la performance financière de différents projets immobiliers en considérant les flux financiers, la durée et le risque associés à chaque projet. Pour comparer :

- Calculez le TRI de chaque projet.

- Classez-les par TRI décroissant.

- Sélectionnez le projet avec le TRI le plus élevé, à condition qu’il dépasse votre TRI minimal acceptable.

Si vous hésitez entre trois projets avec des TRI de 6%, 5% et 4%, et un TRI minimal de 4,5%, optez pour le projet A avec un TRI de 6%.

Le TRI comme outil de négociation pour le financement immobilier

Le TRI peut également servir à négocier des conditions de financement plus favorables, en démontrant la rentabilité du projet. Pour ce faire :

- Calculez le TRI de votre projet.

- Comparez-le aux taux d’intérêt proposés par les prêteurs.

- Négociez un taux d’intérêt inférieur en vous appuyant sur le TRI de votre projet.

Par exemple, si votre projet affiche un TRI de 6% et que la banque propose un taux de 2%, vous avez une marge pour négocier un taux encore plus avantageux.

En maîtrisant le TRI, vous disposez d’un outil puissant pour évaluer, comparer et négocier dans le domaine de l’immobilier, augmentant ainsi vos chances de succès financier.

Conclusion

Cet article vous a guidé à travers les notions clés du Taux de Rendement Interne (TRI) immobilier, en expliquant son calcul et son utilité pour optimiser vos décisions d’investissement immobilier. Le TRI est un outil de mesure de la rentabilité qui prend en compte tous les flux financiers d’un projet, sa durée et son risque, facilitant ainsi la comparaison entre divers investissements, l’évaluation de projets, la détermination d’un TRI minimum acceptable, la comparaison de projets immobiliers et la négociation de financements.

Nous espérons que vous avez trouvé ces informations utiles et que vous êtes désormais mieux équipé pour exploiter le potentiel du TRI immobilier. Pour calculer les TRI immobilier facilement, utilisez notre simulateur immobilier Kaïros.

Pour toute question ou commentaire, la section ci-dessous est à votre disposition. Nous serons ravis d’échanger avec vous. Merci de votre lecture, et à très bientôt !